Indiferent dacă te afli la începutul carierei profesionale sau îți dorești să înțelegi mai bine ce taxe trebuie să plătești din salariu, acest articol îți poate fi de ajutor. Ți-am pregătit un ghid al contribuțiilor din salarii, în care îți explicăm, cu exemple concrete, ce înseamnă CAS și CASS pe fluturașul de salariu, cât se plătește la stat pentru un angajat și care este cuantumul taxelor pe care le plătești din salariu.

- Salariul net vs salariul brut

- Contribuții salariale pe care le plătești din salariul brut

- Ce este CAS

- Ce este CASS

- Alternative la contractul individual de muncă

- Calcul impozit pe profit exemplu

- Întrebări frecvente despre contribuțiile salariale

Salariul net vs salariul brut

Salariul net și salariul brut reprezintă două concepte fundamentale în ceea ce privește remunerația angajaților. Salariul brut reprezintă totalul venitului pe care tu, ca angajat, îl câștigi înainte de deducerea impozitelor și a contribuțiilor sociale obligatorii. În schimb, salariul net reprezintă suma pe care o primești efectiv în mână după ce au fost aplicate toate deducerile.

Așadar, deși salariul brut poate părea mai atractiv din punct de vedere numeric, salariul net este cel care are impact direct asupra bugetului tău personal.

Diferența dintre salariul brut și cel net poate varia semnificativ, în funcție de țară și de politica fiscală aplicată. În România, aproximativ 43% din salariul brut merge către plata contribuțiilor salariale (CAS, CASS, impozit), ceea ce înseamnă că salariul net pe care îl primești „în mână” lună de lună este în procent de 57% din salariul brut.

Partea bună este că, pe lângă salariu, angajatorii oferă pachete cu beneficii extrasalariale pentru angajați, pentru a-i menține motivați și pentru a-și arăta aprecierea față de aceștia.

Contribuții salariale pe care le plătești din salariul brut

După cum am stabilit, diferența dintre salariul brut și salariul net constă în contribuțiile pe care angajatul trebuie să le plătească la stat. Dacă te-ai întrebat cât este CAS din salariu sau care este procentul pentru sănătate din salariu raportat la venitul baza de calcul, iată în ce constau aceste contribuții:

Contribuții angajat

- Contribuția de Asigurări Sociale (CAS): 25%;

- Contribuția de Asigurări Sociale de Sănătate (CASS): 10%;

- Impozit pe Venit (IV): 10%.

Plată contribuții angajator

- Contribuție Asiguratorie pentru Muncă (CAM): 2,25%.

Aceste contribuții sunt valabile indiferent de valoarea salariului brut, chiar și atunci când vorbim despre CASS sau CAS pentru salariul minim. Începând cu 1 ianuarie 2025, salariul de bază minim brut pe țară garantat în plată a fost majorat la 4.050 lei lunar, de la 3.700 de lei. Astfel, salariul minim pe economie la ore este de 24,496 lei/oră pentru un program normal de lucru.

În ceea ce privește contribuțiile pentru un salariu minim din partea angajatorului, nu există modificări. Astfel, dacă te întrebi cât plătește angajatorul la stat, este important de menționat că plata CAM se menține la 2,25%.

Contribuții sociale construcții și impozit pe salariu

👉 În domeniul construcțiilor, salariul minim se menține la suma de 4.582 de lei. Află ultimele modificări legislative și fiscale, cu impact în domeniul construcțiilor.

Dacă până la finalul anului 2024, angajații din domeniul construcțiilor se bucurau de o serie de avantaje fiscale în ceea ce privește taxele și impozitarea salariilor, scutirea de impozit pe venit și reducerea aplicată contribuțiilor la asigurările sociale au fost eliminate, odată cu începutul anului 2025. Prin urmare, contribuțiile în construcții sunt:

- Impozit pe salariu (impozit pe venit) - 10%;

- CASS - 10%;

- CAS construcții - 25% din salariul brut.

Contribuții CAS și CASS agricultură

Salariul minim brut în agricultură este de 4.050 lei pe lună. Dacă angajații din sectorul agricol se bucurau de anumite facilități fiscale până în anul 2024, acestea au fost eliminate odată cu adoptarea OUG 156/2024.

Prin urmare, angajații din sectorul agro-alimentar pierd scutirea de la plata impozitului și facilitatea referitoare la contribuția la pensie, însă beneficiază de scutire de la impozit și de plata contribuțiilor sociale pentru suma de 300 de lei din salariul minim.

Contribuții sociale IT

Angajații din IT au fost scutiți de la plata impozitului pe venit din 2004, însă, odată cu intrarea în vigoare a noului Cod Fiscal, la 1 noiembrie 2023, aceștia plăteau 10% din venitul brut pentru salariile care depășeau 10.000 de lei brut. După adoptarea OUG 156/2024, toate facilitățile fiscale pentru salariații din sectorul IT au fost eliminate, iar angajații datorează taxe integrale, începând cu anul 2025.

Totodată, este important de precizat că, atât pentru tichetele de masă, cât și pentru voucherele de vacanță, se aplică, pentru toate categoriile de angajați, contribuția de sănătate.

👉 Descoperă avantajele fiscale de care se bucură afacerea ta la acordarea tichetelor de masa Edenred! Acordarea acestui beneficiu extrasalarial presupune pentru angajator scutirea de la plata contribuțiilor sociale (CAS, CASS și CAM) și 100% deductibilitate de la plata impozitului pe profit.

Ce este CAS

Contribuția de Asigurări Sociale CAS sau taxa CAS reprezintă o taxă plătită înspre bugetul asigurărilor sociale de stat, destinată finanțării sistemului public de pensii. Cota CAS în România este de 25% din salariul de bază.

Cât este CAS - calcul studiu de caz

În scopul exemplificării valorii CAS, următoarea situație fictivă descrie cel mai bine modul de calcul al acestor procente și cât se plătește cartea de muncă pe lună. Presupunem că un angajat ocupă funcția de Marketing Specialist în cadrul unei firme și are un salariu de 6.000 de lei brut.

Din acest salariu, angajatul plătește asigurări sociale sau cota CAS în procent de 25% drept contribuție, după următoarea modalitate de calcul: 25% x 6.000 = 1.500 lei.

Ce este CASS

Contribuția la Asigurările Sociale de Sănătate sau CASS reprezintă o taxă obligatorie destinată finanțării sistemului public de sănătate, care asigură accesul la servicii medicale prin intermediul Casei Naționale de Asigurări de Sănătate (CNAS).

Cât este CASS - calcul studiu de caz

Contribuția la Asigurările Sociale de Sănătate reprezintă 10% din calculul salariului de bază. Pe baza exemplului expus anterior, luând în considerare ca angajatul câștigă lunar 6.000 de lei brut, acesta trebuie să plătească o cotă CASS de 10% x 6.000 = 600 lei.

Nu în ultimul rând, impozitul pe venit (IV) reprezintă 10% din salariul de bază. Practic, angajatul datorează statului un impozit pe venit de 10% x (6.000-1.500-600) = 390 lei.

După scăderea taxelor pe salarii (procent CAS angajat, CASS și impozit pe venit), angajatul primește în mână 3.510 lei, iar din totalul de 6.000 de lei, 2.490 lei merg către stat. Dacă dorești să calculezi salariul tău net, poți să te folosești de acest exemplu sau să utilizezi un calculator CAS și CASS online.

Pe lângă angajat, și angajatorul trebuie să plătească la stat pentru salariat contribuția asiguratorie pentru muncă (CAM), în valoare de 135 de lei.

Concluzionând, pentru a plăti un salariu net de 3.510 lei, angajatorul cheltuie 6.135 lei, deoarece, de cele mai multe ori, și plata contribuțiilor sociale ale angajatului este efectuată de către angajator către stat. Dacă te întrebi unde se plătește CASS pentru persoane fizice, ei bine, plata se face în contul unic IBAN alocat localității în care ai domiciliul.

👉 Află mai multe despre contractul individual de munca (CIM): de câte tipuri există și ce prevede legislația.

Alternative la contractul individual de muncă

Având în vedere procentul alocat contribuțiilor către stat, tot mai mulți români caută alternative mai avantajoase pentru ei și companii. În unele situații, aceste alternative ar putea consta în înființarea unui PFA sau SRL. Iată ce taxe și impozite sunt implicate în ambele situații.

Taxe și impozite pentru PFA

- 10% impozit pe profit.

Contribuții sociale PFA: mod de calcul CAS și CASS

Așadar, în ceea ce privește plata pentru CAS și CASS, avem următoarele:

- în cazul veniturilor egale cu cel puțin 12 salarii minime brute pe țară, baza de calcul CAS este reprezentată de plafonul de 12 salarii. Asta înseamnă 25% x 48.600 lei = 12.150 lei;

- în cazul veniturilor cel puțin egale cu 24 de salarii minime brute pe țară, baza de calcul CAS o reprezintă plafonul de 24 de salarii minime brute pe țară. Asta înseamnă 25% x 97.200 lei = 24.300 lei;

- în cazul veniturilor cuprinse între 6 și 12 salarii minime brute pe țară, baza de calcul al CASS o reprezintă nivelul de 6 salarii minime brute pe țară. Asta înseamnă 10% x 24.300 lei = 2.430 lei;

- în cazul veniturilor cuprinse între 12 și 24 de salarii minime brute pe țară, baza de calcul al CASS o reprezintă nivelul de 12 salarii minime brute pe țară. Asta înseamnă 10% x 48.600 lei = 4.860 lei;

- în cazul veniturilor realizate de peste 24 de salarii minime brute pe țară, baza de calcul al CASS o reprezintă nivelul de 24 de salarii minime brute pe țară. Adică, 10% x 97.200 lei = 9.720 lei.

Plecând de la situația fictivă de mai sus, dacă închei un contract de prestări servicii cu o valoare de 6.000 de lei/lună, înseamnă că vei plăti anual 12.150 lei CAS și 4.860 lei CASS.

Taxe și impozite pentru un SRL

Vezi mai jos ce taxe plătește un SRL:

- 1% sau 3% impozit pe venitul microîntreprinderilor și 16% impozit pe profit (dacă nu ai niciun salariat cu normă întreagă);

- 19% TVA, în cazul în care firma este plătitoare de TVA (dacă cifra de afaceri depășește 300.000 de lei într-un an);

- 10% impozit pe dividende din profitul net;

- CASS 10%, dacă dividendele depășesc plafoanele de 24.300, 48.600 sau 97.200, calculate astfel: dividende între 24.300 și 48.600 lei - CASS 10% din 24.300 lei, adică 2.430 lei, dividende între 48.600 și 97.200 lei - CASS 10% din 48.600 lei, adică 4.860 lei, și dividende peste 97.200 lei - CASS 10% din 97.200 lei, adică 9.720 lei.

Presupunând că încasezi lunar 6.000 de lei, dacă îți înființezi un SRL și ai un salariat cu normă întreagă, atunci vei plăti doar 1% impozit, adică 60 de lei/lună, ceea ce înseamnă 720 lei/an. Pe lângă asta, nu uita că vei plăti și 10% dividende, în funcție de valoarea lor.

👉 Deții o mică afacere? Intră în BIZTRO Club, pentru a avea acces la informații utile de la experți în domenii importante pentru businessul tău, de la financiar la legal, resurse umane, marketing și comunicare. Sigur vei găsi soluții practice la provocările cu care te confrunți, ca antreprenor.

Chiar dacă există unele avantaje, atunci când ai un SRL sau PFA, ca în orice altă situație, există și unele dezavantaje. Iată câteva lucruri de care nu beneficiezi, atunci când colaborezi sub formă de SRL sau PFA:

- nu ai zile libere plătite și nici nu primești diurnă în cazul deplasărilor în scop de serviciu;

- angajatorul poate rezilia mai ușor contractul de prestare servicii;

- nu primești prime sau bonusuri.

👉 În general, angajatorii își recompensează angajații cu diferite ocazii, precum Paște, Crăciun, 8 martie sau 1 iunie, iar una dintre cele mai moderne soluții de a face asta este cu ajutorul cardului de tichete. Află mai multe despre cardul de tichete cadou de la Edenred!

Iată ce alte beneficii includ angajatorii în pachetele extrasalariale:

- Tichete de masă: acestea sunt unele dintre cele mai populare beneficii extrasalariale, deoarece angajatorii sunt scutiți de la plata contribuțiilor sociale și beneficiază de 100% deductibilitate de la plata impozitului pe profit. Tichetele de masă oferă angajaților posibilitatea achiziționării unui prânz cald în valoare de maximum 40 de lei/ zi lucrată, începând cu 1 ianuarie 2024.

👉 Cardul de tichete Edenred se reîncarcă lunar, iar suma pe care angajatorul tău o stabilește poate fi folosită în cea mai variată rețea de comercianți parteneri. Descoperă toate detaliile despre tichetele de masa!

- Asigurare medicală: oferirea unei asigurări medicale pentru angajat și familia sa poate fi un beneficiu valoros, acoperind costurile de sănătate și oferind acces la servicii medicale de calitate.

- Zile libere plătite suplimentare: în plus față de concediul de odihnă legal, companiile pot oferi zile libere plătite suplimentare pentru evenimente speciale sau pentru dezvoltare personală

- Oportunități de dezvoltare profesională: companiile pot investi în dezvoltarea angajaților prin furnizarea de traininguri, cursuri sau participarea la conferințe, ceea ce poate contribui la creșterea abilităților și la avansarea în carieră.

Calcul impozit pe profit exemplu

Urmând exemplul expus anterior, în ceea ce privește impozitul pe profit, acesta depinde de cheltuielile lunare deductibile pe care le ai.

De exemplu, dacă din cei 6.000 de lei, ai cheltuieli lunare în scopul afacerii de 2.000 de lei, atunci profitul va fi de 4.000 de lei, ceea ce înseamnă că impozitul pe profit pe lună va fi de 400 de lei. Într-un an, dacă menții același nivel al cheltuielilor deductibile, impozitul pe profit va fi de 4.800 de lei.

Întrebări frecvente despre contribuțiile salariale

Dacă încă mai ai nelămuriri cu privire la CAS și CASS, ce înseamnă și cum se aplică, iată câteva dintre întrebările frecvente din această zonă.

Care sunt taxele pe salariu în România și care este baza de calcul?

În România, taxele pe salariu sunt următoarele:

- Contribuții sociale

- CAS - cu un plafon de 12 salarii minime brute pe țară, 48.600 de lei;

- CASS - 10% din salariul brut;

- CAM (contribuție asiguratorie de muncă) - 0,3% din salariul brut și este plătit de angajator;

- Impozit pe venit - 10% venitul net (venitul brut - contribuții sociale);

- Vouchere de vacanță

- Impozit pe venit - 10%;

- CASS - 10%.

- Tichete de masă

- Impozit pe venit - 10%;

- CASS - 10%.

- Contribuția la pensii private - opțional 3% din salariul brut.

Ce este contribuția de asigurări sociale?

Contribuția de asigurări sociale este o taxă obligatorie, care se aplică atât persoanelor salariate, cât și celor care obțin venituri din activități independente (de exemplu, dacă lucrezi ca PFA). Scopul acestei contribuții este de a finanța sistemul public de pensii și alte prestații sociale (șomaj, concediu medical, indemnizații de maternitate etc.).

Cine se ocupă de plata CAS?

Atât angajatorul, cât și angajatul plătesc CAS. În cazul PFA-urilor, doar persoana în cauză plătește CASS (25%).

Cine plătește CASS?

Angajatorul plătește 5,2% din salariul brut al angajatului, drept CASS, iar angajatul plătește 10% din salariul brut pentru aceeași contribuție. Un PFA plătește CASS în valoare de 10% din venitul net estimat.

Care este plafonul CAS?

Plafonul CAS pentru 2025 este în valoare de 12 salarii minime brute pe țară, respectiv 48.600 de lei. Cu alte cuvinte, persoanele cu venituri din salarii, PFA sau alte activități nu vor plăti CAS, dacă au un venit sub 48.600 de lei. În cazul veniturilor de peste 48.600 de lei, CAS se calculează pentru diferența dintre venitul total și 48.600 de lei.

De exemplu, dacă o persoană cu PFA are venituri anuale de 50.000 de lei, CAS se calculează doar pentru suma de 50.000 lei - 48.600 lei, adică 25% din 1.400 de lei, ce reprezintă 350 de lei.

Care este plafonul CASS?

În general, nivelul de referință pentru plafonul CASS se stabilește drept valoarea salariului minim brut pe țară la data de 25 mai a anului de realizare a venitului pentru care să stabilesc contribuțiile sociale.

Pentru veniturile din 2025, se ia în calcul salariul de 4050 de lei, care rămâne valabil tot restul anului.

Cum verific dacă sunt asigurat?

Poți verifica dacă ești asigurat în sistemul public de sănătate pe portalul Casei Naționale de Asigurări de Sănătate (CNAS), în secțiunea „Verificare asigurat” din partea de sus a paginii.

Ce este PIAS?

PIAS este acronimul pentru Programul de Informare și Asistență pentru Asigurați. Este un program guvernamental realizat pentru a veni în sprijinul celor care vor să afle mai multe informații despre asigurările de sănătate privată. Iată câteva dintre lucrurile acoperite pentru asigurații PIAS:

- Informații despre planurile de asigurare privată de sănătate;

- Asistență la înscrierea pentru asigurare de sănătate privată;

- Asistență în rezolvarea unor probleme asociate;

- Reprezentarea în fața companiilor de asigurare de sănătate.

CAS vs CASS

Atât CAS, cât și CASS în România sunt contribuții obligatorii, însă existe anumite diferențe între ele:

- Scopul

- CAS (contribuția de asigurări sociale) - acoperă beneficii sociale precum pensia, concediul medical, șomajul, pensia de invaliditate;

- CASS (contribuția de asigurări sociale de sănătate) - acoperă costurile sistemului public de sănătate.

- Cota de contribuție

- CAS - 25% din salariul brut;

- CASS - 10% din salariul brut.

- Plafonul

- CAS - în 2025 se aplică un plafon de 12 salarii minime brute pe economie, 48.600 de lei;

- CASS - se aplică 3 plafoane:

- 6 salarii minime brute pe țară - pentru venituri cuprinse între 6 și 12 salarii minime brute pe țară;

- 12 salarii minime brute pe țară - pentru venituri cuprinse între 12 și 24 salarii minime brute pe țară;

- 24 salarii minime brute pe țară - pentru venituri de peste 24 de salarii minime brute pe țară.

- Administrarea

- CAS - este administrat de Casa Națională de Pensii Publice;

- CASS - este administrat de Casa Națională de Asigurări de Sănătate.

Care sunt persoanele scutite de plata CASS?

Sunt scutite de la plata CASS următoarele categorii de persoane:

- Copiii sub 18 ani și tinerii până la vârsta de 26 de ani, dacă sunt elevi, inclusiv absolvenți de liceu, până la începerea anului universitar, însă nu mai mult de trei luni, ucenici sau studenți fără venituri;

- Tinerii mai mici de 26 de ani care ies din sistemul de protecție a copilului și nu realizează venituri din muncă sau beneficiază de ajutor social, soțul, soția sau părinții fără venituri proprii aflate în întreținerea unei persoane asigurate;

- Persoanele aflate sub incidența Decretului-Lege nr. 118/1990 privind acordarea unor drepturi persoanelor persecutate politic sub dictatura instaurată la 6 martie 1945 și persoanele precum veteranii de război și văduvele de război;

- Persoanele cu handicap care nu realizează venituri din muncă, pensie sau alte surse;

- Bolnavii cu afecțiuni incluse în programe naționale de sănătate, stabilite de Ministerul Sănătății, până la vindecarea afecțiunii;

- Femeile însărcinate și lăuze, dacă nu au un venit sau au un venit mai mic decât salariul minim brut pe țară.

Cunoașterea detaliată a contribuțiilor salariale și a implicațiilor legislative îți oferă posibilitatea de a compara situația de a fi angajat cu situațiile în care ți-ai deschide un PFA sau SRL. Folosește-te de informațiile din acest articol și ia cele mai bune decizii pentru tine.

Sursă foto: Shutterstock.com

Impozitul pe profit în 2025 rămâne un element esențial al fiscalității unei companii, fiind reglementat de Codul Fiscal actualizat (cel mai recent, pe 15 ianuarie 2025).

Calculul său se bazează pe veniturile și cheltuielile unei firme, iar cotele aplicabile pot varia în funcție de domeniul de activitate și de regimul fiscal. Legea nr. 290/2024 și Ordonanța de Urgență nr. 156/2024 aduc o serie de modificări legate de taxe și impozite, în special asociate microîntreprinderilor.

Iată care sunt condițiile de impozitare în 2025, ce industrii sunt afectate, cum se calculează impozitul pe profit în 2025, cum se trece de la impozitul pe venit la impozitul pe profit și multe altele.

- Ce este impozitul pe profit?

- Cadru legal - schimbări Cod Fiscal 2025

- Condiții impozit pe profit 2025

- Ce industrii sunt cele mai afectate de plata impozitului pe profit în 2025

- Cine plătește impozit pe profit

- Calcul impozit pe profit în România 2025 vs 2024

- Trecere de la impozit pe venit la impozit pe profit în 2025 - ce presupune

- Cine nu plătește impozit pe profit în 2025

- Când se plătește impozitul pe profit

- Care este impozitul pentru microîntreprindere în 2025

- Pași de urmat pentru a trece la impozitul pe profit în 2025

Ce este impozitul pe profit?

Cota de impozit pe profit este de 16%, iar impozitul pe profit este o taxă plătită de companii și organizații, pe baza veniturilor nete (a profitului). Pe scurt, acesta este un impozit aplicat câștigurilor obținute de o firmă pe baza activităților sale economice.

Cadru legal - schimbări Cod Fiscal 2025

Impozitul pe profit este reglementat prin Codul Fiscal, cele mai recente completări ale acestuia fiind măsurile fiscale instituite prin intermediul Legii nr. 290/2024 pentru modificarea și completarea Codului Fiscal și al Ordonanței de Urgență nr. 156/2024 privind unele măsuri fiscal-bugetare în domeniul cheltuielilor publice pentru fundamentarea bugetului general consolidat pe anul 2025.

Aceste noi măsuri fiscale și legi ale impozitării aduc o serie de modificări importante pentru impozitul pe profit, taxele pentru microîntreprinderi și altele. Poți citi, mai jos, despre schimbările majore aduse Codului Fiscal, care se referă la firmele mici și mijlocii.

Impozitul minim

Dacă în 2024, Codul Fiscal reglementa un impozit minim pentru companiile mari, pe baza unei cifre de afaceri de peste 50.000.000 euro și un impozit pe profit mai mic decât impozitul minim pe cifra de afaceri, din 2025, această prevedere a fost abrogată.

Cu toate acestea, Hotărârea Guvernului nr. 1394/2024 aduce o serie de modificări legate de impozitul minim. Astfel, se introduc norme specifice privind impozitul minim, calcularea sa pe baza veniturilor totale și stabilirea de reguli pentru a scădea anumite venituri (ex. accize). De asemenea, sunt detaliate aspecte legate de evitarea dublei impuneri.

Pagina menționată prezintă modificările recente aduse Normelor metodologice de aplicare a Codului Fiscal prin Hotărârea Guvernului nr. 1393/2024. Printre principalele aspecte se numără introducerea unor norme specifice privind impozitul minim, calculul acestuia pe baza veniturilor totale și stabilirea unor reguli pentru scăderea anumitor venituri (ex. accize). De asemenea, sunt detaliate aspecte legate de sponsorizări, de creditul fiscal extern și evitarea dublei impuneri.

Reducerea plafonului pentru microîntreprinderi

De la 1 ianuarie 2025, s-a redus plafonul pentru microîntreprinderi. Astfel, plafonul pentru care o firmă este considerată a fi microîntreprindere s-a redus de la 500.000 de euro, cât era în 2024, la 250.000 de euro. Astfel, firmele care depășesc acest prag vor trece la impozitul pe profit. Totodată, s-a stabilit că, de la 1 ianuarie 2026, plafonul scade până la 100.000 de euro.

De asemenea, anterior, pentru a beneficia de regimul de tip microîntreprindere, veniturile din consultanță și management nu trebuiau să depășească 20% din veniturile totale. În 2025, restricția a fost eliminată, iar firmele care obțin venituri din astfel de activități pot alege să fie microîntreprinderi, dacă îndeplinesc condițiile.

Impozit suplimentar pentru instituții de creditare

Sunt obligate să plătească un impozit suplimentar instituțiile de credit persoane juridice române și sucursalele din România ale instituțiilor de credit persoane juridice străine. Acestea datorează, suplimentar impozitului pe profit, un impozit pe cifra de afaceri calculat pe baza următoarelor cote de impozitare:

- 2% - pentru intervalul 1 ianuarie 2024 - 31 decembrie 2025;

- 1% - de la 1 ianuarie 2026.

Impozitul suplimentar se aplică și pentru persoanele juridice care desfăşoară activităţi în sectoarele petrol şi gaze naturale.

👉 Află cum gestionezi schimbările fiscale în 2024, direct de la experți. Cu BIZTRO Club, dedicat tuturor celor care dețin un business mic sau sunt manageri într-un IMM, ai acces la recomandările unor experți din domeniul financiar, legal, resurse umane, marketing sau comunicare, pentru a găsi soluții practice la provocările pe care le întâmpini și pentru a afla tot ceea ce ar trebui să știe un antreprenor la început de drum.

Impozitarea dividendelor

Cota de impozitare a dividendelor distribuite între persoane juridice crește de la 8%, cum era în 2024, la 10%. Potrivit Ordonanței de Guvern nr. 156/2024, de la 1 ianuarie 2025, veniturile sub formă de dividende, inclusiv câștigurile obținute prin deținerea de titluri de participare la organisme de plasament colectiv, se vor impozita cu 10%, impozitul fiind final.

Impozit pe veniturile microîntreprinderilor

În ceea ce privește impozitarea pe veniturile microîntreprinderilor, Codul Fiscal aduce o serie de modificări implementate din 1 ianuarie 2025. Cotele de impozitare vor fi de:

- 1% - pentru microîntreprinderile cu minim un angajat și venituri mai mici sau egale cu 60.000 de euro pe an;

- 3% - pentru microîntreprinderile care depășesc 60.000 de euro anual, însă nu trec de 250.000 de euro anual.

Dacă o microîntreprindere are mai mult de un angajat și un venit mai mare decât plafonul de 250.000 de euro, va trece automat la impozitul pe profit (16%).

Tot în 2025 s-au actualizat codurile CAEN pentru care impozitul pe veniturile microîntreprinderilor este de 3%, precum și verificarea condiției de aplicare a sistemului de impunere o singură dată, de către contribuabilii din sectorul HORECA.

Drept urmare, de la 1 ianuarie 2025, se au în vedere, după caz, și activitățile principale sau secundare care corespund codurilor CAEN:

- 6210 - activități de realizare de soft la comandă (software orientat client);

- 6290 - alte activități de servicii privind tehnologia informației;

- 5611 - restaurante;

- 5512 - activități ale unităților mobile de alimentație;

- 5622 - alte activități de alimentație.

Este important de știut că această impozitare cu 3% se aplică în continuare pentru microîntreprinderile cu venituri de peste 60.000 de euro, care au activități precum:

- Hoteluri și alte facilități de cazare;

- Parcuri pentru rulote;

- Campinguri și tabere;

- Activități de alimentație (catering) pentru evenimente, baruri și alte activități de servire a băuturilor;

- Activități de asistență medicală generală.

Condiții impozit pe profit 2025

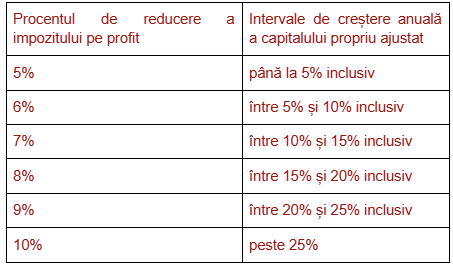

Conform Ordonanței de Urgență a Guvernului nr. 153/2020, se aplică anumite reduceri ale impozitului pe profit, în funcție de respectarea unor condiții. Iată care sunt reducerile de impozit pe profit în perioada 2021-2025:

- 2% - pentru cazurile în care capitalul propriu contabil, prezentat în situațiile financiare anuale, în anul pentru care se datorează impozitul este pozitiv. Societățile sunt obligate să constituie capitalul social, iar capitalul propriu contabil să fie cel puțin la nivelul a jumătate din capitalul social subscris;

- Dacă se înregistrează o creștere anuală a capitalului propriu ajustat la anul pentru care se datorează impozitul față de capitalul propriu ajustat înregistrat în anul precedent și îndeplinește concomitent condiția de la punctul 1, reducerile se aplică după cum urmează:

3. 3% - dacă firma înregistrează o creștere peste nivelul prevăzut mai jos al capitalului propriu ajustat al anului pentru care datorează impozitul față de capitalul propriu ajustat înregistrat în anul 2020 și dacă îndeplinește concomitent condiția de la punctul 1, se va ține cont de următoarele ajustări de capital:

Prevederile de la punctul 3 se aplică din 2022, respectiv din anul fiscal modificat care începe în 2022. Dacă se aplică două sau trei reduceri (1-3), pentru a determina valoarea reducerii de impozit pe profit, procentele respective se vor aduna, iar rezultatul se va aplica asupra impozitului.

👉 Dacă îți dorești să obții performanțe din partea angajaților tăi, află care este cea mai potrivită metodă de a-i îndruma, care sunt principalele stiluri de leadership si cum iti poti dezvolta un stil de conducere potrivit.

Ce industrii sunt cele mai afectate de plata impozitului pe profit în 2025

În 2025, schimbările asociate impozitului pe profit vor afecta în mod diferit industriile, în funcție de structura veniturilor și de costurile acestora. Iată câteva dintre cele mai afectate industrii:

- Industria IT și de software - multe firme se bucurau, anterior, de regimuri fiscale favorabile și scutiri de taxe. Firmele care depășesc plafonul de 250.000 de euro venituri anuale vor fi nevoite să aplice impozitul pe profit de 16%, schimbare semnificativă pentru firmele care au statut de microîntreprindere;

- Industria comerțului cu amănuntul - magazinele de electronice, electrocasnice, produse de consum, îmbrăcăminte care se confruntă adesea cu venituri fluctuante și care pot depăși pragul de 250.000 de euro vor fi obligate să treacă la impozitul pe profit. De asemenea, marjele de profit în acest sector pot fi mai mici, ceea ce îngreunează gestionarea plății impozitului pe profit;

- Industria construcțiilor - eliminarea stimulentelor fiscale din construcții, asociate cu marjele de profit mai mic și costurile de operare ridicate, se adaugă reducerii plafonului pentru care sunt obligate să plătească impozit pe profit;

- Industria ospitalieră și turistică - multe firme din zona HORECA au statut de microîntreprindere și pot depăși plafonul de venituri. În contextul unor marje de profit mai mici, pot apărea dificultăți în gestionarea impozitului pe profit;

- Agricultură și producție alimentară - dacă marile companii din industria agroalimentară pot lua măsuri pentru a atenua impactul impozitării după depășirea pragului de 250.000 de euro, micii producători se pot confrunta cu provocări semnificative, poate chiar cu falimentul.

În general, industriile cu o marjă de profit mai mică și venituri fluctuante vor resimți mai puternic trecerea la impozitul pe profit, prin comparație cu firmele cu venituri mai mari și marje de profit stabile.

Mai mult, este restricționat accesul la acest regim de impozitare pentru firmele care obțin venituri din consultanță și/sau management în procent mai mare de 20% din totalitatea veniturilor. Mai jos sunt domeniile vizate:

- Hoteluri, pensiuni și alte forme de cazare;

- Cazare pe perioade scurte;

- Parcuri pentru camping, tabere și rulote;

- Alte forme de servicii de cazare;

- Restaurante;

- Catering sau alimentație pentru evenimente;

- Alte tipuri de servicii de alimentație;

- Baruri și activități similare de servire a băuturilor.

Cine plătește impozit pe profit

În ceea ce privește plata impozitului pe profit, odată ce s-a depășit plafonul de 250.000 de euro, anul următor va trebui plătit impozit pe profit. În cazul HORECA, odată cu anularea impozitului specific, firmele se vor supune acelorași principii. Dacă vor avea venituri mai mari de 250.000 de euro pe an, vor plăti impozit pe profit. În caz contrar, vor plăti impozit pe venit.

Fiecare firmă trebuie să își facă o serie de calcule, pentru a vedea care variantă i se potrivește; cota de 1% din venituri sau impozitul pe profit în valoare de 16%.

👉 Dorești să-ți dezvolți compania și să-i crești rata de succes? Află ce este micromanagementul, de ce trebuie sa-l eviti si ce solutii poti gasi.

Calcul impozit pe profit în România 2025 vs 2024

Modalitatea de calcul a impozitului pe profit a rămas similară anilor anteriori. Pentru a calcula impozitul pe profit în România, se calculează, mai întâi, rezultatul fiscal. Dacă acesta este pozitiv, vom avea profit impozabil, iar dacă este negativ, apare pierderea fiscală. Se aplică următoarea formulă pentru impozit pe profit:

Rezultatul fiscal = rezultatul contabil + cheltuielile nedeductibile fiscal - venituri neimpozabile - deduceri fiscale.

Impozitul pe profit se calculează, apoi, aplicând cota de impozit pe profit în 2025, respectiv 16% din profitul impozabil. În cazul unui rezultat fiscal negativ, nu se va mai calcula impozitul pe profit.

Pentru a putea determina profitul impozabil, contribuabilii sunt obligați să mențină un registru de evidență fiscală, în formă scrisă sau electronică. Aici vor fi înregistrate veniturile impozabile, indiferent de sursă, de-a lungul unui an fiscal. Totalitatea veniturilor impozabile se realizează prin însumarea tuturor veniturilor, trimestrial sau anual.

Următorul pas pentru calcul impozit pe profit este calcularea rezultatului contabil. Astfel, rezultatul contabil se calculează prin formula:

Rezultatul contabil = totalitatea veniturilor înregistrate - totalitatea cheltuielilor înregistrate.

Componenta următoare se referă la cheltuielile nedeductibile fiscal. Acestea sunt acele cheltuieli care nu au o contribuție directă sau indirectă la realizarea veniturilor. Altfel spus, sunt acele cheltuieli pe care autoritățile nu le consideră necesare pentru a obține veniturile. Aici intră cheltuieli cu servicii de consultanță/management, cheltuieli de sponsorizare, dobânzi de întârziere, amenzi, penalități.

Calcul impozit pe profit exemplu

Pentru a calcula impozitul pe profit, se aplică formula: impozitul = 16% (venituri-cheltuieli).

Vom lua un exemplu practic, pentru a înțelege mai bine cum se calculează impozitul pe profit.

Avem o firmă ce are un venit de 1.300.000 de lei și cheltuieli cu actualizarea sistemului informatic în valoare de 7.000 de lei pe an. Vom presupune că nu există angajați.

Impozitul se va calcula drept 16% (1.300.000 lei - 7.000 lei), adică 16% din 1.293.000 de lei, respectiv 206.880 lei. Pentru a ajunge la profitul net, avem următorul calcul: 1.300.000 de lei - 7.000 lei - 206.880 lei, adică 1.086.120 lei. Profitul poate fi distribuit sub formă de dividende. Având o valoare de 1.086.120 lei, pentru dividende vom plăti 8% din 1.086.120 lei, adică 86.889 lei. Valoarea netă a dividendelor va fi de 1.086.120 - 86.889. Vom obține 999.231 lei.

Cota de impozit pe profit în 2025

Impozitul pe profit în 2025 se menține la nivelul din 2024. Cu alte cuvinte, impozitul pe profit are valoarea de 16% din totalul profitului înregistrat de companie.

Profitul impozabil se calculează ca diferența dintre venitul total și cheltuielile totale; la acesta se aplică o cotă în valoare de 16%. În general, termenul de plată al impozitului pe profit este fiecare trimestru sau an fiscal.

Calcul impozit minim

Conform articolului 18 din Codul Fiscal, impozitul minim pe cifra de afaceri (IMCA) se determină astfel:

IMCA = 1% x (VT – Vs – I – A), unde:

IMCA - impozit minim pe cifra de afaceri, determinat cumulat de la începutul anului fiscal/anului fiscal modificat până la sfârşitul trimestrului/anului de calcul;

VT - venituri totale, determinate cumulat de la începutul anului fiscal/anului fiscal modificat până la sfârşitul trimestrului/anului de calcul, după caz;

V_s - venituri care se scad din veniturile totale;

I - valoarea imobilizărilor în curs de execuţie, ocazionate de achiziţia/producţia de active, înregistrate în evidenţa contabilă începând cu data de 1 ianuarie 2025, respectiv începând cu prima zi a anului fiscal modificat, care începe în anul 2025;

A - amortizarea contabilă la nivelul costului istoric, aferentă activelor achiziţionate/produse începând cu data de 1 ianuarie 2025/prima zi a anului fiscal modificat, care începe în anul 2025.

Conform reglementărilor legislative, contribuabilii care înregistrează o cifră de afaceri de peste 50.000.000 euro în anul precedent şi care în anul de calcul determină un impozit pe profit mai mic decât impozitul minim pe cifra de afaceri trebuie să plătească impozitul pe profit la nivelul impozitului minim pe cifra de afaceri.

Trecere de la impozit pe venit la impozit pe profit în 2025 - ce presupune

Trecerea de la impozitul pe venit pentru persoane juridice la impozitul pe profit se realizează în anumite condiții:

- Dacă, în cursul anului fiscal, microîntreprinderea realizează venituri de peste 250.000 de euro, se va plăti impozit pe profit începând cu primul trimestru în care s-au depășit aceste limite. Nu există posibilitatea de a opta ca perioada următoare să fie tot microîntreprindere, adică să plătească impozit pe venit;

- Dacă, în cursul unui an fiscal, microîntreprinderea nu mai îndeplinește condiția privind salariatul, se va plăti impozitul pe profit începând cu primul trimestru în care nu se mai îndeplinește condiția. Excepție face cazul în care o microîntreprindere are un singur angajat, iar raporturile de muncă au încetat. În acest caz, se continuă prevederile, dacă, în maximum 30 de zile de la încetarea raportului de muncă, angajezi un nou salariat având contract individual de muncă pe durată determinată, de minim un an, sau pe durată nedeterminată;

👉 Citește și Cum alegi cardul de masa potrivit pentru echipa ta - criterii de care sa tii cont

- Dacă microîntreprinderea își desfășoară activități precum cele prevăzute în articolul nr. 47 alin (3) literele f)-i) respectiv: activități în domeniul bancar, asigurări și reasigurări, inclusiv piețe de capital și intermediere, domeniul jocurilor de noroc, exploatare și/sau dezvoltare petrol și gaze naturale;

- Dacă asociaţii sau acţionarii care deţin, în mod direct sau indirect, peste 25% din valoarea, numărul titlurilor de participare sau al drepturilor de vot într-o microîntreprindere nu au stabilit, până la data de 31 martie inclusiv a anului fiscal următor, o singură persoană juridică română, care aplică regimul micro de impozitare;

Cine nu plătește impozit pe profit în 2025

Nu toată lumea are cheltuieli cu impozitul pe profit. Iată principalele categorii de firme care nu sunt plătitoare ale impozitului pe profit în anul următor:

- Microîntreprinderile care plătesc impozit pe venit conform Codului Fiscal;

- Trezoreria statului;

- Instituțiile publice mai ales cu privire la fondurile publice, veniturile proprii și disponibilitățile realizate;

- Fundațiile române;

- Cultele religioase;

- Instituțiile de învățământ privat acreditate și cele autorizate, potrivit Legii educației naționale nr. 1/2011 cu modificările ulterioare;

- Asociațiile de proprietari constituite drept persoane juridice, potrivit Legii locuinței nr. 114/1996 republicate și modificate. Se referă la veniturile obținute pentru a îmbunătăți utilitățile și eficiența energetică, inclusiv repararea și întreținerea proprietății comune;

- Fondul de garantare a depozitelor din sistemul bancar;

- Fondul de garantare a pensiilor private;

- Fondul de compensare a investitorilor;

- Banca Națională a României;

- Organizațiile nonprofit, organizațiile patronale și organizațiile sindicale.

De asemenea, sunt scutite de la plata impozitului micro:

- Firmele care activează în domeniul bancar;

- Firmele care activează în domeniul asigurărilor, reasigurărilor, piețelor de capital;

- Firmele care își desfășoară activitatea în domeniul jocurilor de noroc;

- Firmele care prestează servicii de exploatare și/sau dezvoltare a zăcămintelor de petrol și/sau gaze naturale.

Când se plătește impozitul pe profit

Impozitul pe profit se poate plăti trimestrial sau anual. Să aflăm mai multe despre fiecare în parte.

Plata trimestrială a impozitului pe profit

Calculul, declararea și plata impozitului pe profit se pot realiza în fiecare trimestru până pe data de 25 inclusiv a primei luni următoare încheierii trimestrului. De exemplu, în contextul anului fiscal echivalent cu anul calendaristic, pentru primul trimestru I-III, se va putea plăti impozitul pe profit până pe 25 aprilie.

Există și o excepție: persoanele juridice care se dizolvă cu lichidare sunt obligate să plătească impozitul pe profit până în momentul depunerii situației financiare la Registrul Comerțului.

Plata anuală a impozitului pe profit

Instituțiile de credit, inclusiv persoanele juridice române și sucursalele din țară ale unor instituții de credit sunt obligate să declare și să plătească impozitul pe profit anual, cu plăți anticipate efectuate trimestrial.

Impozitul pe profit trebuie declarat și plătit până pe data de 25 martie inclusiv a anului următor celui pentru care se realizează plata.

Firmele ce realizează venituri majore din cultura cerealelor, a plantelor tehnice, a cartofului, pomicultură sau viticultură trebuie să declare și să plătească impozitul pe profit în fiecare an până la data de 25 februarie a anului următor celui pentru care se plătește impozitul.

👉 În cazul în care, pe parcursul anului, ai avut cheltuieli cu plata indemnizației de delegare, află care este modalitatea de calcul a acesteia și care este plafonul neimpozabil, din articolul Diurna in 2023: plafon, reglementari contabile, aspecte esentiale.

Care este impozitul pentru microîntreprindere în 2025

Impozitul pentru microîntreprinderi în 2025 este după cum urmează:

- 1% - pentru acele microîntreprinderi ce realizează venituri care nu depășesc 60.000 de euro inclusiv (299.446 lei - la cursul BNR de la data de 31 decembrie 2024) și nu desfășoară activități precum:

- Editare de jocuri pe calculator;

- Editare alte produse software;

- Realizare software la comandă;

- Alte activități IT;

- Hoteluri și alte facilități de cazare (inclusiv parcuri pentru rulote, camping, tabere);

- Restaurante, catering și alte servicii de alimentație;

- Baruri și alte activități de servire a băuturii;

- Activități juridice;

- Activități de asistență medicală generală, specializată, stomatologică.

- 3% - pentru microîntreprinderile ce realizează venituri de peste 60.000 de euro (la cursul BNR de la 31 decembrie 2024).

O firmă este considerată microîntreprindere dacă nu realizează mai mult de 250.000 de euro până la 31 decembrie 2025, iar pragul scade până la 100.000 de euro (în funcție de cursul euro-leu la 31 decembrie 2025), sumă care nu trebuie să fie depășită până la finalul lui 2026.

Cu alte cuvinte, dacă ai o microîntreprindere care depășește plafonul de 100.000 de euro la finalul lunii iunie, vei trece la impozitul pe profit începând cu 1 ianuarie 2026, bineînțeles, în condițiile în care nu depășești plafonul de 250.000 de euro în cursul anului 2025.

👉Dorești să folosești o modalitate eficientă de a administra beneficiile extrasalariale? Folosește platforma Benefit, un sistem de administrare a beneficiilor extrasalariale cu efort administrativ minim.

Pași de urmat pentru a trece la impozitul pe profit în 2025

Iată ce pași ai de urmat pentru a trece la impozitul pe profit în 2025:

- Verifică încadrarea - la finalul lui 2024, verifică dacă veniturile totale depășesc plafonul de 250.000 de euro;

- Completează Declarația 700 și bifează ieșirea din regimul micro și intrarea în regimul de impozit pe profit. Nu mai trebuie să completezi cifra de afaceri;

- Depune Declarația 700 conform prevederilor OPANAF nr. 252/24.02.2025 - termenul limită este de 31 martie 2025;

- Se aplică impozitul pe profit - de la 1 ianuarie 2025, firma ta va calcula și declara impozitul pe profit, conform prevederilor din Codul Fiscal.

Anul 2025 vine cu o serie de noi reglementări la nivel fiscal. Noile taxe și impozite impuse la nivel național vor influența companiile și evoluția acestora. Prin urmare, încadrarea la plata impozitului pe venit sau pe profit, condițiile de impozitare și termenele de plată sunt reglementate prin intermediul noilor legi fiscale ce au modificat Codul Fiscal și care semnifică punctul de referință pentru companiile care datorează plata impozitului în România.

Sursa foto: Shutterstock

O creanță sau o datorie neachitată poate fi recuperată de către un creditor prin procedura de executare silită. Poprirea pe salariu este una dintre modalitățile de recuperare a creanțelor, care se aplică în conformitate cu prevederile legale.

Dacă vrei să știi ce înseamnă poprirea pe salariu, cine este îndreptățit să-ți pună poprire pe salariu sau care este procentul din salariu care poate fi reținut lunar, am pregătit un articol care să-ți răspundă la toate întrebările.

- Ce este poprirea pe salariu

- Cum se realizează procedura de poprire pe salariu

- Ce procent din salariu poate fi reținut lunar

- Ce categorii de venituri nu pot fi poprite

- Cine poate pune poprire pe salariu

Ce este poprirea pe salariu

Poprirea pe salariu este măsura prin care creditorul, prin intermediul unui executor, solicită băncii sau angajatorului pentru care debitorul lucrează să plătească o sumă de bani în numele celui care s-a îndatorat.

Conform articolului 781 din Codul de procedură civilă, pot fi supuse urmăririi silite prin poprire sumele de bani, titlurile de valoare sau alte bunuri mobile. Același articol precizează că sumele de bani din conturile bancare pot face obiectul urmăririi silite prin poprire, atât în ceea ce privește soldul creditor al acestor conturi, cât și încasările viitoare.

Pentru a aplica poprire pe conturi, creditorul sau persoana care dorește să-și recupereze datoria trebuie să facă o solicitare unui executor judecătoresc. Legislația precizează că executorul va institui poprirea pe cont fără înștiințare sau somație, prin intermediul unei adrese care va conține și titlul executoriu în baza căruia s-a înfiinţat poprirea.

În termeni simpli, pentru a-și recupera datoria, creditorul se va îndrepta înspre un executor judecătoresc, care va emite o adresă cu titlu executoriu. În acest fel, banca va fi informată să indisponibilizeze o anumită sumă de bani din cuantumul pe care debitorul îl deține sau îl va deține pentru a achita datoria. Banca sau angajatorul debitorului, prin intermediul cărora se instituie poprirea executorie, funcționează pe post de intermediar în relația dintre creditor, executor judecătoresc și debitor.

Important de menționat este că cererea creditorului de recuperare a creanței se va adresa unui executor judecătoresc al cărui birou se află în circumscripţia curţii de apel unde îşi are domiciliul sau sediul debitorul, după cum precizează Codul de procedură civilă.

Ce poți să faci dacă ai poprire pe salariu

După ce debitorul a luat la cunoștință de existența popririi, acesta poate face o contestație la executare. Contestația pentru poprirea salariului se face în termen de 15 zile de la primirea înștiințării privind poprirea.

În cazul în care salariatul dorește să conteste decizia de poprire pe salariu, este important să se încadreze în termenul stabilit prin lege.

👉 Citește Ghid contributii salarii: ce este CAS, CASS si ce alte taxe platesti din salariu și află care este cuantumul taxelor pe care le plătești din veniturile brute lunare.

Cum se realizează procedura de poprire pe salariu

După solicitarea creditorului, poprirea pe cont pentru persoana fizică sau juridică se înființează fără somație. Totuși, debitorul este înștiințat prin intermediul unei adrese de înființare a popririi, primită în copie alături de încheierea de încuviinţare a executării şi titlul executoriu.

Adresa de înființare a popririi trebuie să conțină numele şi domiciliul debitorului, dar și codul numeric personal, dacă acesta este persoană fizică, ori denumirea, sediul acestuia şi codul unic de înregistrare sau de identificare fiscală, pentru persoane juridice.

Executarea silită prin poprire se realizează prin înștiințarea băncii la care debitorul are cont sau a angajatorului la care acesta lucrează. Scopul adresei este acela de a indisponibiliza suma de bani datorată și de a o restitui creditorului, prin intermediul executorului judecătoresc.

În cazul în care debitorul deține în cont întreaga sumă datorată, aceasta se va retrage pentru a achita datoria. În caz contrar, datoria se va retrage eșalonat, prin reținerea unei anumite părți din salariu, conform legislației în vigoare.

Ce procent din salariu poate fi reținut lunar?

Conform legii, în cazul în care pe salariu se aplică o poprire, suma indisponibilizată nu poate depăși un anumit procent din totalul veniturilor. Astfel, atunci când discutăm despre poprirea pe pensie, salariu sau oricare alt venit, este important de reținut că limitele popririi salariului, menționate în articolul 729 din Codul de procedură civilă, sunt:

- până la jumătate din venitul lunar net, pentru sumele datorate cu titlu de obligaţie de întreţinere sau alocaţie pentru copii;

- până la o treime din venitul lunar net, pentru orice alte datorii.

Totodată, dacă există mai multe popriri asupra aceleiași sume, aceasta nu poate fi mai mare de jumătate din venitul lunar net al debitorului. Dacă debitorul are o singură poprire pe salariu, se poate reține cel mult o treime din valoarea salariului lunar net. Pentru a identifica cât înseamnă o treime din salariu, se calculează drept referință 1/3 din salariul net încasat lunar.

În cazul în care, pe de altă parte, debitorul are poprire pe salariu de la mai mulți creditori, banca va reține jumătate din valoarea salarială exemplificată.

Dacă salariatul are poprire pe un salariu mai mic decât salariul minim pe economie, legislația prevede ca veniturile din muncă mai mici decât cuantumul salariului minim net pe economie să fie urmărite numai asupra părţii ce depăşeşte jumătate din acest cuantum.

Exemplificând modalitatea de calcul pentru poprirea unui venit mai mic decât salariul minim pe economie, abordăm exemplul unui salariat care câștigă lunar 1800 de lei net. Salariul minim pe economie este de 2079 de lei net, iar jumătate din acesta este 1039,5 lei. Prin urmare, partea care depășește jumătate din acest cuantum este 760,5 lei (1800-1039,5 lei). Poprirea se va putea aplica pentru jumătate din cei 760,5 lei ai salariatului.

Ce categorii de venituri nu pot fi poprite?

Există o serie de venituri sau sume exceptate de la poprire, după cum amintește legislația în vigoare:

- alocațiile de stat;

- indemnizațiile pentru copii;

- ajutoarele pentru îngrijirea copilului bolnav;

- ajutoarele de maternitate;

- ajutoarele acordate în caz de deces;

- bursele de studii acordate de stat;

- diurnele;

- orice alte asemenea indemnizaţii cu destinaţie specială, stabilite potrivit legii.

Articolul 729 din Codul de procedură civilă amintește că veniturile enumerate mai sus nu pot fi urmărite pentru niciun fel de datorie. Astfel, este de subliniat faptul că nu se poate aplica poprire pe indemnizația pentru creșterea copilului, pe alocații de stat sau alte venituri destinate îngrijirii copilului.

👉 Pentru a te bucura de un beneficiu extrasalarial care să-ți completeze veniturile lunare, discută cu angajatorul despre adoptarea cardului de tichete de masa Edenred. Acest beneficiu poate fi utilizat într-o rețea variată de comercianți parteneri și îți oferă accesul la un prânz nutritiv în fiecare zi.

Ajutoarele pentru incapacitate temporară de muncă, compensaţia acordată salariaţilor în caz de desfacere a contractului individual de muncă sau sumele cuvenite şomerilor, potrivit legii, pot fi poprite strict pentru sumele datorate cu titlu de obligaţie de întreţinere şi despăgubiri pentru repararea daunelor cauzate prin moarte sau prin vătămări corporale.

În această situație, este inclusă și poprirea pe concediul medical, ca ajutor pentru incapacitate temporară de muncă, care poate fi instituită strict pentru sumele datorate cu titlu de obligaţie de întreţinere, precum pensia alimentară, sau despăgubirea daunelor cauzate prin moarte sau vătămări corporale.

Cine poate pune poprire pe salariu

Discutând despre ce înseamnă poprirea pe cont, am clarificat că poprirea pe salariu este generată de o datorie. Prin urmare, poprirea poate fi solicitată atât de către instanțele de judecată sau executori judecătorești, în numele unui creditor, cât și de către ANAF. În cazul popririi pe cont de la ANAF, aceasta se validează printr-o adresă, cu înștiințarea debitorului.

Banca este obligată să pună în aplicare poprirea pe contul firmei sau al persoanei fizice, iar sumele de bani blocate nu vor mai putea fi retrase sau utilizate în niciun fel. În cazul în care a fost instituită poprirea la angajator și banca a blocat sumele din contul debitorului, aceasta poate fi înștiințată pentru a debloca sumele, făcând dovada faptului că angajatorul s-a obligat să facă reținerea datorată.

Pot deschide un alt cont dacă am poprire pe salariu

În cazul în care debitorul intenționează să deschidă un nou cont bancar decât cel pe care s-a instituit poprirea, este important de menționat că, potrivit Codului de procedură civilă, poprirea se va înființa pe toate conturile debitorului.

Salariații care doresc să știe dacă pot deschide cont, dacă au poprire, trebuie să aibă în vedere faptul că blocarea sumelor se poate institui pe oricare dintre conturile debitorului. Anumite bănci oferă facilitatea de verificare a popririi online sau înștiințează debitorul în momentul în care au fost nevoite să blocheze anumite sume ca urmare a popririi.

Totodată, în cazul în care debitorul intenționează să acceseze un împrumut, băncile oferă credit pentru cei cu poprire pe salariu. Totuși, de luat în calcul este faptul că împrumutul trebuie folosit mai întâi pentru a achita datoriile care au stat la baza instituirii popririi.

👉 Dacă ai poprire pe salariu, angajatorul îți poate oferi o serie de beneficii extrasalariale la alegere, corelate cu nevoile tale. Alege din platforma Benefit o gamă largă de beneficii și reduceri la nivel național.

După achitarea sumelor datorate creditorului, executorul va emite o adresă de sistare a popririi, care trebuie prezentată băncii. Aceasta figurează drept dovadă de stingere a datoriilor și coincide cu momentul când se ridică poprirea de pe cont.

Poprirea pe salariu este o măsură instituită, din punct de vedere legal, pentru neachitarea unor datorii. La înființarea unei popriri, debitorul sau salariatul al cărui cont va fi poprit trebuie înștiințat prin intermediul unei adrese de înființare a popririi. Important de reținut este faptul că poprirea va fi ridicată în momentul achitării datoriilor față de creditor, iar veniturile din salarii vor fi reținute în proporție de jumătate sau o treime, în funcție de tipul datoriei și numărul de creanțe.

Surse foto: Shutterstock, Shutterstock, Shutterstock, Shutterstock.

În luna octombrie a acestui an a fost publicată în Monitorul Oficial Legea nr. 296/2023 privind unele măsuri fiscal-bugetare pentru asigurarea sustenabilității financiare a României pe termen lung.

Unele dintre măsurile prevăzute de Legea nr. 296/2023 se aplică începând cu luna noiembrie 2023, în timp ce altele se aplică din luna ianuarie 2024. De aceea, este important să fii informat din timp, motiv pentru care ți-am pregătit în acest articol un sumar al celor mai importante măsuri fiscal-bugetare.

Modificări fiscale aplicabile începând cu noiembrie 2023

- Modificări fiscale privind plafoanele de încasări și plăți în numerar

- Modificări fiscale care afectează angajatorii și angajații din IT, construcții, sectorul agricol și industria alimentară

Modificări fiscale aplicabile începând cu ianuarie 2024

- Modificări fiscale privind impozitul pe veniturile microîntreprinderilor

- Modificări fiscale privind veniturile din activități independente și veniturile din drepturi de proprietate intelectuală

- Modificări fiscale privind impozitul pe profit

- Alte noutăți legislative 2024: tichetele de masă și voucherele de vacanță - supuse CASS

Modificări fiscale aplicabile începând cu noiembrie 2023

Așa cum am menționat, unele modificări legislative sunt implementate chiar din luna noiembrie a acestui an, așa că e bine să fii la curent cu noutățile, pentru a-ți putea planifica activitatea în concordanță, atunci când ești antreprenor. Iată care sunt principalele modificări legislative de care să ții cont.

Modificări fiscale privind plafoanele de încasări și plăți în numerar

Printre principalele modificări fiscale aplicabile încă din 11 noiembrie 2023 se numără plafoanele de încasări și plăți în numerar. Iată care sunt acestea, conform OUG nr. 98/2023 pentru modificarea articolului LXIV din Legea nr.296/2023:

- Plafon zilnic de 1.000 de lei pentru fiecare persoană care a primit avansuri spre decontare;

- Plafon de 50.000 de lei (la finalul fiecărei zile) pentru sumele în numerar aflate în casieria persoanelor juridice, PFA-urilor, II, IF-urilor. Tot ce depășește această sumă trebuie depus în conturile bancare în termen de 2 zile lucrătoare. Prin excepție, se admite depăşirea acestui plafon pe o perioadă de 3 zile lucrătoare numai cu sumele aferente plăţii salariilor şi altor drepturi de personal, precum şi altor operaţiuni cu persoane fizice.

Deși inițial au fost propuse și alte modificări legislative, rămân nemodificate următoarele plafoane de încasări și plăți:

- Încasări în limita unui plafon zilnic de 5.000 de lei de la o persoană juridică, PFA, II, IF, liber-profesioniști, persoane fizice care desfășoară activități în mod independent;

- Plafon zilnic de 5.000 de lei/persoană, dar nu mai mult de 10.000 de lei/zi pentru plăți către persoane juridice/PFA, II, IF, liber-profesioniști sau persoane fizice care desfășoară activități în mod independent;

- Plafonul zilnic pentru magazinele cash and carry este de 10.000 de lei/persoană;

- În continuare rămân interzise încasările fragmentate în numerar pentru facturile a căror valoare este mai mare de 5.000 de lei și, respectiv, de 10.000 lei, în cazul magazinelor de tipul cash and carry și în cazul prestărilor de servicii.

Modificări fiscale care afectează angajatorii și angajații din IT, construcții, sectorul agricol și industria alimentară

În cazul în care ești proprietarul unui business care activează în sectoarele de IT, construcții, agricol și alimentar, trebuie să știi că, începând cu noiembrie 2023, au loc unele modificări fiscale.

Iată care sunt modificările legislative aplicabile începând cu veniturile aferente lunii noiembrie 2023:

- Scutirea de impozit pe venit pentru veniturile salariale - aplicabilă pentru angajații din domeniul tehnologiei informației (IT) - va fi limitată la un cuantum de 10.000 de lei din veniturile salariale și asimilate salariilor obținute lunar.

- Scutirea de la impozitul pe venit pentru angajații din domeniul IT, construcțiilor, în sectorul agricol și industria alimentară, în limita a 10.000 RON - se aplică la locul unde se află funcția de bază, pentru veniturile obținute în baza unui singur contract de muncă având normă întreagă sau timp parțial de muncă. Totodată, veniturile pentru care se aplică scutirea sunt calculate la un salariu brut de încadrare pentru 8 ore de muncă/zi prin raportare la nivelul salariului de bază minim brut pe țară garantat în plată prevăzut de lege pentru domeniul/sectorul relevant

- Angajații din aceste domenii vor putea opta pentru reducerea cotei de contribuție de asigurări sociale (CAS) cu procentul corespunzător contribuției la Pilonul II de pensii (procent prevăzut în Legea nr. 411/2004 și care va crește la 4,75%, începând cu data de 1 ianuarie 2024).

- Se reintroduce obligația plății contribuției de asigurări sociale de sănătate (CASS) în procent de 10% pentru angajații din domeniul construcțiilor și din sectorul agricol și industria alimentară, indiferent de nivelul veniturilor salariale și asimilate salariilor obținute. De asemenea, s-a uniformizat regimul fiscal aplicabil salariilor din IT cu cel din construcții și sectorul agroalimentar, astfel că și angajații din acest prim sector să plătească CASS în procent de 10%.

- Se revine la cota standard de 2,25% în ceea ce privește contribuția asiguratorie de muncă (CAM) pentru angajatorii din domeniul construcțiilor și pentru cei din sectorul agricol, industria alimentară și IT.

Și aici are loc o uniformizare a regimului fiscal, astfel că angajatorii din domeniul IT sunt responsabili pentru contribuția asiguratorie de muncă.

👉Menține-ți angajații motivați și oferă-le un card cadou Edenred, prin care să aibă acces la o rețea diversificată de comercianți din diverse domenii: IT, frumusețe, modă, restaurante etc. Solicita o oferta personalizata pentru businessul tau!

Modificări fiscale aplicabile începând cu ianuarie 2024

Începând cu anul 2024, vor avea loc și alte modificări fiscale, în special atunci când vorbim despre modul de calcul al impozitului. Descoperă mai multe detalii.

Modificări fiscale privind impozitul pe veniturile microîntreprinderilor

Printre modificările fiscale aplicabile din 2024 se numără modul de calcul al impozitului pe veniturile microîntreprinderilor. Concret, începând 1 ianuarie 2024, impozitul pe veniturile microîntreprinderilor va fi de:

- 1% – dacă veniturile nu depășesc valoarea de 60.000 euro inclusiv și persoana juridică nu desfășoară activități economice încadrate în anumite coduri CAEN din industriile IT, HoReCa, unele activități juridice și activități de asistență medicală/stomatologică.

- 3% – dacă veniturile depășesc valoarea de 60.000 euro sau microîntreprinderea desfășoară activități încadrate în industriile amintite mai sus.

Bine de știut: dacă, la un moment dat în timpul anului financiar, o microîntreprindere nu mai îndeplinește condițiile pentru aplicarea cotei de 1%, noua cotă de 3% va fi aplicată începând cu trimestrul în care înregistrează o astfel de situație. La fel se procedează și atunci când vorbim despre modificarea cotei de impozitare de la 3% la 1%, atunci când condițiile de aplicare justifică o astfel de modificare a cotei aplicabile.

👉Trecerea de la 1% impozit la 3% îți poate afecta semnificativ businessul.. De aceea, este important să înveți cum să gestionezi fluxul de numerar, pentru a evita situațiile neplăcute. Află cum sa-ti optimizezi cashflow-ul.

De asemenea, în cazul în care microîntreprinderea desfășoară activități corespunzătoare codurilor CAEN din industriile menționate anterior și obține venituri și din alte activități în afara celor corespunzătoare acestor coduri CAEN, se aplică o cotă de impozitare de 3% și pentru veniturile din aceste alte activități.

Modificări fiscale privind veniturile din activități independente și veniturile din drepturi de proprietate intelectuală

Nu numai microîntreprinderile sunt afectate de noile modificări fiscale, ci și persoanele care obțin venituri din activități independente sau din drepturile de proprietate intelectuală. Astfel:

- Contribuția de asigurări sociale de sănătate (CASS) se va datora la o bază de calcul anuală egală cu venitul net anual realizat/brut sau norma anuală de venit, respectiv norma anuală de venit ajustată, care nu poate fi mai mare decât nivelul de 60 salarii minime brute pe țară. La determinarea bazei anuale de calcul a CASS nu se iau în considerare pierderile fiscale anuale.

- Suplimentar, pentru veniturile din activități independente, obținute din una sau mai multe surse, este impusă o bază minimă de calcul a CASS de 6 salarii minime brute pe țară. În cazul în care contribuția estimată sau reținută la sursă (în cazul veniturilor realizate în baza contractelor de activitate sportivă) a fost determinată asupra unei baze de calcul mai mici decât 6 salarii minime brute pe țară, contribuabilul datorează o diferență de CASS până la nivelul celei corespunzătoare bazei de calcul egală cu 6 salarii minime brute pe țară.

Modificări fiscale privind impozitul pe profit

O alta modificare, ce va intra în vigoare din 2024, este cea prin care se introduce impozitul minim pe cifra de afaceri pentru societățile comerciale a căror cifră de afaceri depășește 50 de milioane de euro. Concret, dacă impozitul pe profit pentru astfel de societăți se dovedește a fi mai mic decât impozitul pe cifra de afaceri, acestea sunt obligate să plătească impozit pe profit la nivelul impozitului minim pe cifra de afaceri. Cifra de afaceri nu este cea din situațiile financiare, ea determinandu-se conform unei formule specifice care ia în calcul veniturile totale din care se scad:

- anumite categorii de venituri (venituri neimpozabile, din producția de imobilizari, subventii, despăgubiri etc)

- valoarea imobilizărilor în curs de execuţie, înregistrate după data de 1 ianuarie 2024

- amortizarea contabilă aferentă activelor achiziţionate/ produse începând cu data de 1 ianuarie 2024

Procentul menționat în cadrul formulei de calcul a impozitului pe cifra de afaceri este de 1%. În cazul în care, din aplicarea formulei de calcul pentru determinarea impozitului pe cifra de afaceri, rezultă o valoare negativă, impozitul minim este zero.

Bine de știut: această regulă nu se aplică pentru instituțiile de credit și nici pentru operatorii economici care desfășoară exclusiv activități de distribuție/furnizare/transport de energie electrică și gaze naturale și care sunt reglementați/licențiați de Autoritatea Națională de Reglementare în Domeniul Energiei.

Alte noutăți legislative 2024: tichetele de masă și voucherele de vacanță - supuse CASS

În prezent, tichetele de masă și voucherele de vacanță acordate de angajatori sunt supuse numai impozitului pe venit.

Începând cu veniturile aferente lunii ianuarie 2024, voucherele de vacanță și tichetele de masă se includ în baza lunară de calcul al CASS, astfel, pe lângă impozitul pe venit de 10%, se va datora și contribuția la sănătate de 10%, reținută din venitul angajaților.

Bine de știut: tichetele culturale și tichetele de creșă își vor păstra tratamentul fiscal de până acum, astfel că sunt supuse doar impozitului pe venit.

👉Oferă angajaților tăi un card de tichete culturale Edenred, pentru a le susține dezvoltarea profesională și culturală. Având în vedere că tratamentul fiscal pentru tichetele culturale nu se schimbă, poți obține economii semnificative pentru businessul tău. Solicita o oferta personalizata și te vom contacta în cel mai scurt timp!

Așa cum ai văzut, există multiple modificări legislative la care trebuie să fii atent, atunci când ești antreprenor, pentru a te asigura că îți desfășori activitatea conform legislației în vigoare. Este important să te informezi la timp, din surse sigure, și să îți planifici activitatea și strategia financiară astfel încât nici businessul tău și nici angajații să nu resimtă efecte negative.

sursă foto: shutterstock.com, shutterstock.com

Termenul de TVA deductibil este un element de fiscalitate pe care antreprenorii ar trebui să-l cunoască, indiferent de domeniul în care aceștia activează. Taxa pe Valoare Adăugată se aplică în cazul majorității produselor sau serviciilor comercializate în România. Totuși, în anumite situații, acest TVA se poate deduce.

- Ce înseamnă TVA deductibil?

- În ce condiții se aplică deductibilitatea TVA-ului

- Pentru ce tipuri de cheltuieli se aplică TVA deductibil

- Cum se deduce TVA-ul

- Care sunt afacerile pentru care se aplică decontare TVA

Ce înseamnă TVA deductibil?

TVA sau Taxa pe Valoare Adăugată este o taxă pe bunuri și servicii care se aplică fiecărei etape a lanțului de aprovizionare sau producție, cu anumite excepții prevăzute de lege. Firmele colectează TVA de la clienți și plătesc, la rândul lor, TVA furnizorilor.

TVA-ul în România are valoarea de 19%, reprezentând cota standard, dar și 9% și 5%, cotele reduse.

Dacă, spre exemplu, clienții plătesc această taxă vânzătorului, acesta va plăti, la rândul său, TVA pentru achizițiile pe care le are cu afacerea. Deducerea TVA-ului se referă la recuperarea taxei aferente achizitiilor societății din TVA-ul facturat clienților.

Ce spune legislația despre TVA deductibil și TVA colectat?

Deductibilitatea TVA-ului este reglementată în Codul Fiscal, care precizează că orice persoană impozabilă înregistrată în scopuri de TVA are dreptul să scadă din suma totală a taxei pe care o colectează de la clienți suma totală sau parțială, după caz, a taxei înscrise pe facturile pentru bunurile și serviciile pe care le-a achiziționat în aceeași perioadă.

Această deducere se face cu respectarea regulilor stabilite în Codul Fiscal, în cadrul articolelor 297-306.

De asemenea, Codul Fiscal mai precizează că, dacă firma nu îndeplinește condițiile și formalitățile pentru deducerea taxei în perioada fiscală de raportare sau nu a primit documentele justificative necesare, aceasta poate deduce taxa mai târziu, în următoarea perioadă fiscală sau printr-un decont ulterior, dar în cadrul termenului de prescripție stabilit de Codul de procedură fiscală.

Deducerea TVA-ului se aplică în general pentru a evita cumulul de taxe pe parcursul lanțului de aprovizionare sau al producției. Acest lucru înseamnă că o companie poate deduce TVA-ul pe care l-a plătit furnizorilor săi (cunoscut sub numele de TVA deductibil) din TVA-ul pe care l-a colectat de la clienții săi (cunoscut sub numele de TVA colectat). Astfel, diferența dintre TVA-ul colectat și TVA-ul deductibil este cea care trebuie să fie plătită către autoritățile fiscale.

În ce condiții se aplică deductibilitatea TVA-ului

Nu orice companie poate beneficia de deductibilitatea TVA-ului, la fel cum nu orice cheltuială pe care o firmă o are poate să fie deductibilă. Prima condiție pentru a beneficia de deductibilitatea TVA-ului este ca societatea sa fie înregistrată în scop de TVA, adică să fie plătitoare de TVA.

La înființarea unei firme, aceasta poate să opteze pentru a plăti TVA sau pentru a se înregistra ca neplătitor de TVA până în momentul în care cifra de afaceri depășește un anumit plafon. Este important de menționat, în acest context, faptul ca plafonul actual prevăzut în Codul Fiscal este de 300.000 RON.

De asemenea, deductibilitatea TVA-ului se aplică doar pentru activitățile economice efectuate de o persoana impozabila. Astfel, TVA-ul achitat în legătură cu achizițiile necesare pentru desfășurarea activității economice poate fi dedus. Deducerea nu se aplică pentru bunurile sau serviciile utilizate în scopuri personale sau nelegate de activitatea economică.

Pentru ce tipuri de cheltuieli se aplică TVA deductibil

Pe scurt, TVA poate fi dedus pentru achizițiile care sunt făcute în scopul desfășurării activității economice a unei companii plătitoare de TVA. Câteva dintre achizițiile pentru care TVA-ul poate fi dedus sunt:

- Achiziții de bunuri și servicii utilizate în scopuri economice: TVA-ul plătit la achiziționarea de bunuri sau servicii necesare pentru desfășurarea activității economice este, în general, deductibil.

- Cheltuieli cu servicii profesionale: Taxa plătită pentru serviciile furnizate de avocați, contabili, consultanți, agenții de publicitate și alte servicii profesionale poate fi dedusă, dacă aceste servicii sunt utilizate în scopuri economice.

- Costurile cu transportul și logistica: TVA-ul aferent cheltuielilor cu transportul și logistica poate fi deductibil, dacă aceste costuri sunt legate de activitatea economică.

- Cheltuieli de marketing și publicitate: TVA-ul plătit pentru serviciile de marketing și publicitate poate fi dedus, dacă acestea sunt destinate promovării și desfășurării activității economice.

Limitări ale dreptului de deducere TVA

Potrivit art. 298 din Codul Fiscal, dreptul de deducere TVA se limitează la 50% pentru cumpărarea, achiziția intracomunitară, importul, închirierea sau leasingul de vehicule, dacă acestea nu sunt utilizate exclusiv în scopul activității economice.

În cazul în care plănuiești viitoare tranzacții intracomunitare și ai o firmă neplătitoare de TVA, află ce inseamna TVA intracomunitar (VAT number) si cum se achita.

Această limitare se aplică și taxei aferente cheltuielilor legate de vehiculele respective, cum ar fi cele cu carburantul, întreținerea, asigurările etc. Desigur, și această limitare cunoaște o serie de excepții, precum vehiculele rutiere care depășesc 3500 de kg sau care au mai mult de 9 scaune, inclusiv cel al șoferului.

În plus, limitarea nu se aplică nici vehiculelor folosite pentru situații de urgență, servicii de pază sau curierat, vehiculelor folosite pentru serviciul de taximetrie sau școală de șoferi ori vehiculelor care se închiriază.

Cheltuieli cu TVA nedeductibil

După cum precizează art. 297 al Codului Fiscal, nu reprezintă TVA deductibil:

- suma achitată în contul și în numele altei persoane, care apoi se decontează acesteia;

- suma încasată în numele și în contul altei persoane, care nu este inclusă în baza de impozitare a livrărilor sau prestărilor efectuate;

- taxa aferentă achiziției de băuturi alcoolice și produse din tutun, excepție făcând cazul în care aceste bunuri sunt destinate revânzării sau utilizate pentru prestări de servicii.

👉 Dacă ești în căutarea unei soluții moderne de recompensare și motivare a angajaților, Cardul Cadou Edenred oferă facilități fiscale precum deductibilitate și scutirea de la plata taxelor sociale. Acest card cadou poate fi oferit angajaților cu ocazia sărbătorilor legale, oferind acces la o rețea vastă de comercianți din domenii precum frumusețe, modă, sport, cultură, IT sau restaurante.

Cum se deduce TVA-ul

Pentru a deduce TVA-ul, compania trebuie să primească facturi valide și documente justificative de la furnizorii de bunuri sau servicii. Aceste documente atestă achizițiile efectuate și TVA-ul aferent acestora.

Pentru fiecare perioadă de raportare, compania depune declarația de TVA (D300), cu detalii despre TVA-ul colectat (pe care l-a facturat clienților) și TVA-ul deductibil (înscris pe facturile de achiziții).

Diferența dintre TVA-ul colectat și TVA-ul deductibil determină suma de TVA de plată către autoritățile fiscale sau, dacă TVA-ul deductibil este mai mare, suma de TVA de recuperat.

Care sunt afacerile care intră sub incidența TVA

TVA-ul este un impozit care se aplică pentru companiile care desfășoară activități economice și sunt înregistrate în scopuri de TVA (plătitoare de TVA). În general, acest lucru include majoritatea companiilor care furnizează bunuri sau servicii în schimbul unei plăți și sunt obligate să colecteze TVA de la clienții lor.

Specific, pentru a beneficia de posibilitatea deducerii TVA, o companie trebuie sa indeplineasca cumulativ următoarele condiții:

- Sa fie înregistrată în scopuri de TVA: Orice firmă care depășește pragul de cifră de afaceri stabilit de legislație pentru înregistrare trebuie să se înregistreze în scopuri de TVA; alternativ, o firma poate opta încă din momentul înființării pentru înregistrarea în scopuri de TVA;

- Să comercializeze bunuri și servicii supuse TVA. Doar companiile care vând bunuri și servicii care sunt impozabile cu TVA pot fi înregistrate în scopuri de TVA;

- Sa efectueze achiziții pentru activitatea lor economică: Companiile pot deduce TVA-ul înscris pe facturile de achiziție pentru bunuri și servicii, în măsura în care acestea sunt utilizate în scopuri economice și sunt aferente activității lor taxabile.

👉 Referitor la deductibilitate, în categoria cheltuielilor deductibile se încadrează acele cheltuieli asimilate salariilor, care includ beneficiile extrasalariale oferite angajaților. Prin urmare, pentru a motiva angajații, alege să le oferi tichete de vacanta, profitând de deductibilitate și scutirea de la plata taxelor sociale și economisind până la 37% față de acordarea primelor de vacanță în numerar.

Există numeroase exemple de afaceri care pot beneficia de deductibilitatea TVA. Printre acestea se numără:

- Magazine de retail: Magazinele care vând bunuri direct către clienți, precum supermarketuri, magazine de haine, magazine de electronice, pot deduce TVA-ul aferent achiziționării bunurilor pe care le vând, precum și TVA-ul aferent altor bunuri și servicii necesare desfășurării activității lor;

- Restaurante și cafenele: Restaurantele, cafenelele și alte afaceri din industria alimentară pot deduce TVA-ul aferent achiziționării ingredientelor și a altor bunuri și servicii necesare pentru desfășurarea activității lor;

- Companii de producție: Companiile care produc bunuri pot deduce TVA-ul aferent achiziționarii materiilor prime și a echipamentelor utilizate în procesul de producție, precum și a altor bunuri și servicii necesare desfășurării activității lor;

- Companii de servicii profesionale: Firmele care oferă servicii profesionale, precum avocatură, contabilitate sau consultanță pot deduce TVA-ul aferent bunurilor și serviciilor necesare desfășurării activității;

- Companii de IT și tehnologie: Afacerile din industria IT și tehnologie pot deduce TVA-ul aferent achiziționării de echipamente, software și alte resurse necesare în activitatea lor.

- Companii de transport și logistică: Companiile din domeniul transportului și logisticii pot deduce TVA-ul aferent achiziționarii autovehiculelor, pieselor de schimb și a altor servicii necesare desfășurării operațiunilor lor.

Acestea sunt doar câteva exemple de afaceri care pot deduce TVA-ul în cadrul activității lor economice. Este important de reținut că regulile de deducere a TVA-ului prezentate în acest articol au un caracter general și nu sunt aplicabile în toate situațiile întâlnite în practică. În Codul Fiscal se regasesc informațiile necesare tuturor antreprenorilor care doresc să afle ce înseamnă deducere TVA și în ce condiții se aplică pentru afacerea lor.

Prin urmare, dacă ai o societate plătitoare de TVA, poți beneficia de deducerea taxei pe valoare adăugată pentru achizițiile care îți servesc realizării obiectului de activitate. Pentru a beneficia de deducerea TVA-ului, companiile trebuie să identifice acele achiziții deductibile efectuate în scopul desfășurării activităților economice, depunând deconturile fiscale, în care declară atât TVA-ul colectat de la clienți, cât și TVA-ul deductibil pentru achizițiile efectuate.

Sursa foto: Shutterstock

Un plan de afaceri este ca o hartă care te ajută să obții succesul în business. Prin urmarea structurii sale, îți poți fixa și atinge obiective pe termen scurt și lung, financiare, de marketing, operațiuni și vânzări. Citește în continuare pentru a afla cum să faci un plan de afaceri, ce rol are, care sunt elementele definitorii, etapele realizării și multe altele.

- Ce este planul de afaceri

- Când ar trebui realizat planul de afaceri

- Ce conține un plan de afaceri

- Etapele întocmirii unui plan de afaceri

- Model plan de afaceri

- Întrebări frecvente despre planul de afaceri

Ce este planul de afaceri