Indiferent dacă te afli la începutul carierei profesionale sau îți dorești să înțelegi mai bine ce taxe trebuie să plătești din salariu, acest articol îți poate fi de ajutor. Ți-am pregătit un ghid al contribuțiilor din salarii, în care îți explicăm, cu exemple concrete, ce înseamnă CAS și CASS pe fluturașul de salariu, cât se plătește la stat pentru un angajat și care este cuantumul taxelor pe care le plătești din salariu.

- Salariul net vs salariul brut

- Contribuții salariale pe care le plătești din salariul brut

- Ce este CAS

- Ce este CASS

- Alternative la contractul individual de muncă

- Calcul impozit pe profit exemplu

- Întrebări frecvente despre contribuțiile salariale

Salariul net vs salariul brut

Salariul net și salariul brut reprezintă două concepte fundamentale în ceea ce privește remunerația angajaților. Salariul brut reprezintă totalul venitului pe care tu, ca angajat, îl câștigi înainte de deducerea impozitelor și a contribuțiilor sociale obligatorii. În schimb, salariul net reprezintă suma pe care o primești efectiv în mână după ce au fost aplicate toate deducerile.

Așadar, deși salariul brut poate părea mai atractiv din punct de vedere numeric, salariul net este cel care are impact direct asupra bugetului tău personal.

Diferența dintre salariul brut și cel net poate varia semnificativ, în funcție de țară și de politica fiscală aplicată. În România, aproximativ 43% din salariul brut merge către plata contribuțiilor salariale (CAS, CASS, impozit), ceea ce înseamnă că salariul net pe care îl primești „în mână” lună de lună este în procent de 57% din salariul brut.

Partea bună este că, pe lângă salariu, angajatorii oferă pachete cu beneficii extrasalariale pentru angajați, pentru a-i menține motivați și pentru a-și arăta aprecierea față de aceștia.

Contribuții salariale pe care le plătești din salariul brut

După cum am stabilit, diferența dintre salariul brut și salariul net constă în contribuțiile pe care angajatul trebuie să le plătească la stat. Dacă te-ai întrebat cât este CAS din salariu sau care este procentul pentru sănătate din salariu raportat la venitul baza de calcul, iată în ce constau aceste contribuții:

Contribuții angajat

- Contribuția de Asigurări Sociale (CAS): 25%;

- Contribuția de Asigurări Sociale de Sănătate (CASS): 10%;

- Impozit pe Venit (IV): 10%.

Plată contribuții angajator

- Contribuție Asiguratorie pentru Muncă (CAM): 2,25%.

Aceste contribuții sunt valabile indiferent de valoarea salariului brut, chiar și atunci când vorbim despre CASS sau CAS pentru salariul minim. Începând cu 1 ianuarie 2025, salariul de bază minim brut pe țară garantat în plată a fost majorat la 4.050 lei lunar, de la 3.700 de lei. Astfel, salariul minim pe economie la ore este de 24,496 lei/oră pentru un program normal de lucru.

În ceea ce privește contribuțiile pentru un salariu minim din partea angajatorului, nu există modificări. Astfel, dacă te întrebi cât plătește angajatorul la stat, este important de menționat că plata CAM se menține la 2,25%.

Contribuții sociale construcții și impozit pe salariu

👉 În domeniul construcțiilor, salariul minim se menține la suma de 4.582 de lei. Află ultimele modificări legislative și fiscale, cu impact în domeniul construcțiilor.

Dacă până la finalul anului 2024, angajații din domeniul construcțiilor se bucurau de o serie de avantaje fiscale în ceea ce privește taxele și impozitarea salariilor, scutirea de impozit pe venit și reducerea aplicată contribuțiilor la asigurările sociale au fost eliminate, odată cu începutul anului 2025. Prin urmare, contribuțiile în construcții sunt:

- Impozit pe salariu (impozit pe venit) - 10%;

- CASS - 10%;

- CAS construcții - 25% din salariul brut.

Contribuții CAS și CASS agricultură

Salariul minim brut în agricultură este de 4.050 lei pe lună. Dacă angajații din sectorul agricol se bucurau de anumite facilități fiscale până în anul 2024, acestea au fost eliminate odată cu adoptarea OUG 156/2024.

Prin urmare, angajații din sectorul agro-alimentar pierd scutirea de la plata impozitului și facilitatea referitoare la contribuția la pensie, însă beneficiază de scutire de la impozit și de plata contribuțiilor sociale pentru suma de 300 de lei din salariul minim.

Contribuții sociale IT

Angajații din IT au fost scutiți de la plata impozitului pe venit din 2004, însă, odată cu intrarea în vigoare a noului Cod Fiscal, la 1 noiembrie 2023, aceștia plăteau 10% din venitul brut pentru salariile care depășeau 10.000 de lei brut. După adoptarea OUG 156/2024, toate facilitățile fiscale pentru salariații din sectorul IT au fost eliminate, iar angajații datorează taxe integrale, începând cu anul 2025.

Totodată, este important de precizat că, atât pentru tichetele de masă, cât și pentru voucherele de vacanță, se aplică, pentru toate categoriile de angajați, contribuția de sănătate.

👉 Descoperă avantajele fiscale de care se bucură afacerea ta la acordarea tichetelor de masa Edenred! Acordarea acestui beneficiu extrasalarial presupune pentru angajator scutirea de la plata contribuțiilor sociale (CAS, CASS și CAM) și 100% deductibilitate de la plata impozitului pe profit.

Ce este CAS

Contribuția de Asigurări Sociale CAS sau taxa CAS reprezintă o taxă plătită înspre bugetul asigurărilor sociale de stat, destinată finanțării sistemului public de pensii. Cota CAS în România este de 25% din salariul de bază.

Cât este CAS - calcul studiu de caz

În scopul exemplificării valorii CAS, următoarea situație fictivă descrie cel mai bine modul de calcul al acestor procente și cât se plătește cartea de muncă pe lună. Presupunem că un angajat ocupă funcția de Marketing Specialist în cadrul unei firme și are un salariu de 6.000 de lei brut.

Din acest salariu, angajatul plătește asigurări sociale sau cota CAS în procent de 25% drept contribuție, după următoarea modalitate de calcul: 25% x 6.000 = 1.500 lei.

Ce este CASS

Contribuția la Asigurările Sociale de Sănătate sau CASS reprezintă o taxă obligatorie destinată finanțării sistemului public de sănătate, care asigură accesul la servicii medicale prin intermediul Casei Naționale de Asigurări de Sănătate (CNAS).

Cât este CASS - calcul studiu de caz

Contribuția la Asigurările Sociale de Sănătate reprezintă 10% din calculul salariului de bază. Pe baza exemplului expus anterior, luând în considerare ca angajatul câștigă lunar 6.000 de lei brut, acesta trebuie să plătească o cotă CASS de 10% x 6.000 = 600 lei.

Nu în ultimul rând, impozitul pe venit (IV) reprezintă 10% din salariul de bază. Practic, angajatul datorează statului un impozit pe venit de 10% x (6.000-1.500-600) = 390 lei.

După scăderea taxelor pe salarii (procent CAS angajat, CASS și impozit pe venit), angajatul primește în mână 3.510 lei, iar din totalul de 6.000 de lei, 2.490 lei merg către stat. Dacă dorești să calculezi salariul tău net, poți să te folosești de acest exemplu sau să utilizezi un calculator CAS și CASS online.

Pe lângă angajat, și angajatorul trebuie să plătească la stat pentru salariat contribuția asiguratorie pentru muncă (CAM), în valoare de 135 de lei.

Concluzionând, pentru a plăti un salariu net de 3.510 lei, angajatorul cheltuie 6.135 lei, deoarece, de cele mai multe ori, și plata contribuțiilor sociale ale angajatului este efectuată de către angajator către stat. Dacă te întrebi unde se plătește CASS pentru persoane fizice, ei bine, plata se face în contul unic IBAN alocat localității în care ai domiciliul.

👉 Află mai multe despre contractul individual de munca (CIM): de câte tipuri există și ce prevede legislația.

Alternative la contractul individual de muncă

Având în vedere procentul alocat contribuțiilor către stat, tot mai mulți români caută alternative mai avantajoase pentru ei și companii. În unele situații, aceste alternative ar putea consta în înființarea unui PFA sau SRL. Iată ce taxe și impozite sunt implicate în ambele situații.

Taxe și impozite pentru PFA

- 10% impozit pe profit.

Contribuții sociale PFA: mod de calcul CAS și CASS

Așadar, în ceea ce privește plata pentru CAS și CASS, avem următoarele:

- în cazul veniturilor egale cu cel puțin 12 salarii minime brute pe țară, baza de calcul CAS este reprezentată de plafonul de 12 salarii. Asta înseamnă 25% x 48.600 lei = 12.150 lei;

- în cazul veniturilor cel puțin egale cu 24 de salarii minime brute pe țară, baza de calcul CAS o reprezintă plafonul de 24 de salarii minime brute pe țară. Asta înseamnă 25% x 97.200 lei = 24.300 lei;

- în cazul veniturilor cuprinse între 6 și 12 salarii minime brute pe țară, baza de calcul al CASS o reprezintă nivelul de 6 salarii minime brute pe țară. Asta înseamnă 10% x 24.300 lei = 2.430 lei;

- în cazul veniturilor cuprinse între 12 și 24 de salarii minime brute pe țară, baza de calcul al CASS o reprezintă nivelul de 12 salarii minime brute pe țară. Asta înseamnă 10% x 48.600 lei = 4.860 lei;

- în cazul veniturilor realizate de peste 24 de salarii minime brute pe țară, baza de calcul al CASS o reprezintă nivelul de 24 de salarii minime brute pe țară. Adică, 10% x 97.200 lei = 9.720 lei.

Plecând de la situația fictivă de mai sus, dacă închei un contract de prestări servicii cu o valoare de 6.000 de lei/lună, înseamnă că vei plăti anual 12.150 lei CAS și 4.860 lei CASS.

Taxe și impozite pentru un SRL

Vezi mai jos ce taxe plătește un SRL:

- 1% sau 3% impozit pe venitul microîntreprinderilor și 16% impozit pe profit (dacă nu ai niciun salariat cu normă întreagă);

- 19% TVA, în cazul în care firma este plătitoare de TVA (dacă cifra de afaceri depășește 300.000 de lei într-un an);

- 10% impozit pe dividende din profitul net;

- CASS 10%, dacă dividendele depășesc plafoanele de 24.300, 48.600 sau 97.200, calculate astfel: dividende între 24.300 și 48.600 lei - CASS 10% din 24.300 lei, adică 2.430 lei, dividende între 48.600 și 97.200 lei - CASS 10% din 48.600 lei, adică 4.860 lei, și dividende peste 97.200 lei - CASS 10% din 97.200 lei, adică 9.720 lei.

Presupunând că încasezi lunar 6.000 de lei, dacă îți înființezi un SRL și ai un salariat cu normă întreagă, atunci vei plăti doar 1% impozit, adică 60 de lei/lună, ceea ce înseamnă 720 lei/an. Pe lângă asta, nu uita că vei plăti și 10% dividende, în funcție de valoarea lor.

👉 Deții o mică afacere? Intră în BIZTRO Club, pentru a avea acces la informații utile de la experți în domenii importante pentru businessul tău, de la financiar la legal, resurse umane, marketing și comunicare. Sigur vei găsi soluții practice la provocările cu care te confrunți, ca antreprenor.

Chiar dacă există unele avantaje, atunci când ai un SRL sau PFA, ca în orice altă situație, există și unele dezavantaje. Iată câteva lucruri de care nu beneficiezi, atunci când colaborezi sub formă de SRL sau PFA:

- nu ai zile libere plătite și nici nu primești diurnă în cazul deplasărilor în scop de serviciu;

- angajatorul poate rezilia mai ușor contractul de prestare servicii;

- nu primești prime sau bonusuri.

👉 În general, angajatorii își recompensează angajații cu diferite ocazii, precum Paște, Crăciun, 8 martie sau 1 iunie, iar una dintre cele mai moderne soluții de a face asta este cu ajutorul cardului de tichete. Află mai multe despre cardul de tichete cadou de la Edenred!

Iată ce alte beneficii includ angajatorii în pachetele extrasalariale:

- Tichete de masă: acestea sunt unele dintre cele mai populare beneficii extrasalariale, deoarece angajatorii sunt scutiți de la plata contribuțiilor sociale și beneficiază de 100% deductibilitate de la plata impozitului pe profit. Tichetele de masă oferă angajaților posibilitatea achiziționării unui prânz cald în valoare de maximum 40 de lei/ zi lucrată, începând cu 1 ianuarie 2024.

👉 Cardul de tichete Edenred se reîncarcă lunar, iar suma pe care angajatorul tău o stabilește poate fi folosită în cea mai variată rețea de comercianți parteneri. Descoperă toate detaliile despre tichetele de masa!

- Asigurare medicală: oferirea unei asigurări medicale pentru angajat și familia sa poate fi un beneficiu valoros, acoperind costurile de sănătate și oferind acces la servicii medicale de calitate.

- Zile libere plătite suplimentare: în plus față de concediul de odihnă legal, companiile pot oferi zile libere plătite suplimentare pentru evenimente speciale sau pentru dezvoltare personală

- Oportunități de dezvoltare profesională: companiile pot investi în dezvoltarea angajaților prin furnizarea de traininguri, cursuri sau participarea la conferințe, ceea ce poate contribui la creșterea abilităților și la avansarea în carieră.

Calcul impozit pe profit exemplu

Urmând exemplul expus anterior, în ceea ce privește impozitul pe profit, acesta depinde de cheltuielile lunare deductibile pe care le ai.

De exemplu, dacă din cei 6.000 de lei, ai cheltuieli lunare în scopul afacerii de 2.000 de lei, atunci profitul va fi de 4.000 de lei, ceea ce înseamnă că impozitul pe profit pe lună va fi de 400 de lei. Într-un an, dacă menții același nivel al cheltuielilor deductibile, impozitul pe profit va fi de 4.800 de lei.

Întrebări frecvente despre contribuțiile salariale

Dacă încă mai ai nelămuriri cu privire la CAS și CASS, ce înseamnă și cum se aplică, iată câteva dintre întrebările frecvente din această zonă.

Care sunt taxele pe salariu în România și care este baza de calcul?

În România, taxele pe salariu sunt următoarele:

- Contribuții sociale

- CAS - cu un plafon de 12 salarii minime brute pe țară, 48.600 de lei;

- CASS - 10% din salariul brut;

- CAM (contribuție asiguratorie de muncă) - 0,3% din salariul brut și este plătit de angajator;

- Impozit pe venit - 10% venitul net (venitul brut - contribuții sociale);

- Vouchere de vacanță

- Impozit pe venit - 10%;

- CASS - 10%.

- Tichete de masă

- Impozit pe venit - 10%;

- CASS - 10%.

- Contribuția la pensii private - opțional 3% din salariul brut.

Ce este contribuția de asigurări sociale?

Contribuția de asigurări sociale este o taxă obligatorie, care se aplică atât persoanelor salariate, cât și celor care obțin venituri din activități independente (de exemplu, dacă lucrezi ca PFA). Scopul acestei contribuții este de a finanța sistemul public de pensii și alte prestații sociale (șomaj, concediu medical, indemnizații de maternitate etc.).

Cine se ocupă de plata CAS?

Atât angajatorul, cât și angajatul plătesc CAS. În cazul PFA-urilor, doar persoana în cauză plătește CASS (25%).

Cine plătește CASS?

Angajatorul plătește 5,2% din salariul brut al angajatului, drept CASS, iar angajatul plătește 10% din salariul brut pentru aceeași contribuție. Un PFA plătește CASS în valoare de 10% din venitul net estimat.

Care este plafonul CAS?

Plafonul CAS pentru 2025 este în valoare de 12 salarii minime brute pe țară, respectiv 48.600 de lei. Cu alte cuvinte, persoanele cu venituri din salarii, PFA sau alte activități nu vor plăti CAS, dacă au un venit sub 48.600 de lei. În cazul veniturilor de peste 48.600 de lei, CAS se calculează pentru diferența dintre venitul total și 48.600 de lei.

De exemplu, dacă o persoană cu PFA are venituri anuale de 50.000 de lei, CAS se calculează doar pentru suma de 50.000 lei - 48.600 lei, adică 25% din 1.400 de lei, ce reprezintă 350 de lei.

Care este plafonul CASS?

În general, nivelul de referință pentru plafonul CASS se stabilește drept valoarea salariului minim brut pe țară la data de 25 mai a anului de realizare a venitului pentru care să stabilesc contribuțiile sociale.

Pentru veniturile din 2025, se ia în calcul salariul de 4050 de lei, care rămâne valabil tot restul anului.

Cum verific dacă sunt asigurat?

Poți verifica dacă ești asigurat în sistemul public de sănătate pe portalul Casei Naționale de Asigurări de Sănătate (CNAS), în secțiunea „Verificare asigurat” din partea de sus a paginii.

Ce este PIAS?

PIAS este acronimul pentru Programul de Informare și Asistență pentru Asigurați. Este un program guvernamental realizat pentru a veni în sprijinul celor care vor să afle mai multe informații despre asigurările de sănătate privată. Iată câteva dintre lucrurile acoperite pentru asigurații PIAS:

- Informații despre planurile de asigurare privată de sănătate;

- Asistență la înscrierea pentru asigurare de sănătate privată;

- Asistență în rezolvarea unor probleme asociate;

- Reprezentarea în fața companiilor de asigurare de sănătate.

CAS vs CASS

Atât CAS, cât și CASS în România sunt contribuții obligatorii, însă existe anumite diferențe între ele:

- Scopul

- CAS (contribuția de asigurări sociale) - acoperă beneficii sociale precum pensia, concediul medical, șomajul, pensia de invaliditate;

- CASS (contribuția de asigurări sociale de sănătate) - acoperă costurile sistemului public de sănătate.

- Cota de contribuție

- CAS - 25% din salariul brut;

- CASS - 10% din salariul brut.

- Plafonul

- CAS - în 2025 se aplică un plafon de 12 salarii minime brute pe economie, 48.600 de lei;

- CASS - se aplică 3 plafoane:

- 6 salarii minime brute pe țară - pentru venituri cuprinse între 6 și 12 salarii minime brute pe țară;

- 12 salarii minime brute pe țară - pentru venituri cuprinse între 12 și 24 salarii minime brute pe țară;

- 24 salarii minime brute pe țară - pentru venituri de peste 24 de salarii minime brute pe țară.

- Administrarea

- CAS - este administrat de Casa Națională de Pensii Publice;

- CASS - este administrat de Casa Națională de Asigurări de Sănătate.

Care sunt persoanele scutite de plata CASS?

Sunt scutite de la plata CASS următoarele categorii de persoane:

- Copiii sub 18 ani și tinerii până la vârsta de 26 de ani, dacă sunt elevi, inclusiv absolvenți de liceu, până la începerea anului universitar, însă nu mai mult de trei luni, ucenici sau studenți fără venituri;

- Tinerii mai mici de 26 de ani care ies din sistemul de protecție a copilului și nu realizează venituri din muncă sau beneficiază de ajutor social, soțul, soția sau părinții fără venituri proprii aflate în întreținerea unei persoane asigurate;

- Persoanele aflate sub incidența Decretului-Lege nr. 118/1990 privind acordarea unor drepturi persoanelor persecutate politic sub dictatura instaurată la 6 martie 1945 și persoanele precum veteranii de război și văduvele de război;

- Persoanele cu handicap care nu realizează venituri din muncă, pensie sau alte surse;

- Bolnavii cu afecțiuni incluse în programe naționale de sănătate, stabilite de Ministerul Sănătății, până la vindecarea afecțiunii;

- Femeile însărcinate și lăuze, dacă nu au un venit sau au un venit mai mic decât salariul minim brut pe țară.

Cunoașterea detaliată a contribuțiilor salariale și a implicațiilor legislative îți oferă posibilitatea de a compara situația de a fi angajat cu situațiile în care ți-ai deschide un PFA sau SRL. Folosește-te de informațiile din acest articol și ia cele mai bune decizii pentru tine.

Sursă foto: Shutterstock.com

În luna octombrie a acestui an a fost publicată în Monitorul Oficial Legea nr. 296/2023 privind unele măsuri fiscal-bugetare pentru asigurarea sustenabilității financiare a României pe termen lung.

Unele dintre măsurile prevăzute de Legea nr. 296/2023 se aplică începând cu luna noiembrie 2023, în timp ce altele se aplică din luna ianuarie 2024. De aceea, este important să fii informat din timp, motiv pentru care ți-am pregătit în acest articol un sumar al celor mai importante măsuri fiscal-bugetare.

Modificări fiscale aplicabile începând cu noiembrie 2023

- Modificări fiscale privind plafoanele de încasări și plăți în numerar

- Modificări fiscale care afectează angajatorii și angajații din IT, construcții, sectorul agricol și industria alimentară

Modificări fiscale aplicabile începând cu ianuarie 2024

- Modificări fiscale privind impozitul pe veniturile microîntreprinderilor

- Modificări fiscale privind veniturile din activități independente și veniturile din drepturi de proprietate intelectuală

- Modificări fiscale privind impozitul pe profit

- Alte noutăți legislative 2024: tichetele de masă și voucherele de vacanță - supuse CASS

Modificări fiscale aplicabile începând cu noiembrie 2023

Așa cum am menționat, unele modificări legislative sunt implementate chiar din luna noiembrie a acestui an, așa că e bine să fii la curent cu noutățile, pentru a-ți putea planifica activitatea în concordanță, atunci când ești antreprenor. Iată care sunt principalele modificări legislative de care să ții cont.

Modificări fiscale privind plafoanele de încasări și plăți în numerar

Printre principalele modificări fiscale aplicabile încă din 11 noiembrie 2023 se numără plafoanele de încasări și plăți în numerar. Iată care sunt acestea, conform OUG nr. 98/2023 pentru modificarea articolului LXIV din Legea nr.296/2023:

- Plafon zilnic de 1.000 de lei pentru fiecare persoană care a primit avansuri spre decontare;

- Plafon de 50.000 de lei (la finalul fiecărei zile) pentru sumele în numerar aflate în casieria persoanelor juridice, PFA-urilor, II, IF-urilor. Tot ce depășește această sumă trebuie depus în conturile bancare în termen de 2 zile lucrătoare. Prin excepție, se admite depăşirea acestui plafon pe o perioadă de 3 zile lucrătoare numai cu sumele aferente plăţii salariilor şi altor drepturi de personal, precum şi altor operaţiuni cu persoane fizice.

Deși inițial au fost propuse și alte modificări legislative, rămân nemodificate următoarele plafoane de încasări și plăți:

- Încasări în limita unui plafon zilnic de 5.000 de lei de la o persoană juridică, PFA, II, IF, liber-profesioniști, persoane fizice care desfășoară activități în mod independent;

- Plafon zilnic de 5.000 de lei/persoană, dar nu mai mult de 10.000 de lei/zi pentru plăți către persoane juridice/PFA, II, IF, liber-profesioniști sau persoane fizice care desfășoară activități în mod independent;

- Plafonul zilnic pentru magazinele cash and carry este de 10.000 de lei/persoană;

- În continuare rămân interzise încasările fragmentate în numerar pentru facturile a căror valoare este mai mare de 5.000 de lei și, respectiv, de 10.000 lei, în cazul magazinelor de tipul cash and carry și în cazul prestărilor de servicii.

Modificări fiscale care afectează angajatorii și angajații din IT, construcții, sectorul agricol și industria alimentară

În cazul în care ești proprietarul unui business care activează în sectoarele de IT, construcții, agricol și alimentar, trebuie să știi că, începând cu noiembrie 2023, au loc unele modificări fiscale.

Iată care sunt modificările legislative aplicabile începând cu veniturile aferente lunii noiembrie 2023:

- Scutirea de impozit pe venit pentru veniturile salariale - aplicabilă pentru angajații din domeniul tehnologiei informației (IT) - va fi limitată la un cuantum de 10.000 de lei din veniturile salariale și asimilate salariilor obținute lunar.

- Scutirea de la impozitul pe venit pentru angajații din domeniul IT, construcțiilor, în sectorul agricol și industria alimentară, în limita a 10.000 RON - se aplică la locul unde se află funcția de bază, pentru veniturile obținute în baza unui singur contract de muncă având normă întreagă sau timp parțial de muncă. Totodată, veniturile pentru care se aplică scutirea sunt calculate la un salariu brut de încadrare pentru 8 ore de muncă/zi prin raportare la nivelul salariului de bază minim brut pe țară garantat în plată prevăzut de lege pentru domeniul/sectorul relevant

- Angajații din aceste domenii vor putea opta pentru reducerea cotei de contribuție de asigurări sociale (CAS) cu procentul corespunzător contribuției la Pilonul II de pensii (procent prevăzut în Legea nr. 411/2004 și care va crește la 4,75%, începând cu data de 1 ianuarie 2024).

- Se reintroduce obligația plății contribuției de asigurări sociale de sănătate (CASS) în procent de 10% pentru angajații din domeniul construcțiilor și din sectorul agricol și industria alimentară, indiferent de nivelul veniturilor salariale și asimilate salariilor obținute. De asemenea, s-a uniformizat regimul fiscal aplicabil salariilor din IT cu cel din construcții și sectorul agroalimentar, astfel că și angajații din acest prim sector să plătească CASS în procent de 10%.

- Se revine la cota standard de 2,25% în ceea ce privește contribuția asiguratorie de muncă (CAM) pentru angajatorii din domeniul construcțiilor și pentru cei din sectorul agricol, industria alimentară și IT.

Și aici are loc o uniformizare a regimului fiscal, astfel că angajatorii din domeniul IT sunt responsabili pentru contribuția asiguratorie de muncă.

👉Menține-ți angajații motivați și oferă-le un card cadou Edenred, prin care să aibă acces la o rețea diversificată de comercianți din diverse domenii: IT, frumusețe, modă, restaurante etc. Solicita o oferta personalizata pentru businessul tau!

Modificări fiscale aplicabile începând cu ianuarie 2024

Începând cu anul 2024, vor avea loc și alte modificări fiscale, în special atunci când vorbim despre modul de calcul al impozitului. Descoperă mai multe detalii.

Modificări fiscale privind impozitul pe veniturile microîntreprinderilor

Printre modificările fiscale aplicabile din 2024 se numără modul de calcul al impozitului pe veniturile microîntreprinderilor. Concret, începând 1 ianuarie 2024, impozitul pe veniturile microîntreprinderilor va fi de:

- 1% – dacă veniturile nu depășesc valoarea de 60.000 euro inclusiv și persoana juridică nu desfășoară activități economice încadrate în anumite coduri CAEN din industriile IT, HoReCa, unele activități juridice și activități de asistență medicală/stomatologică.

- 3% – dacă veniturile depășesc valoarea de 60.000 euro sau microîntreprinderea desfășoară activități încadrate în industriile amintite mai sus.

Bine de știut: dacă, la un moment dat în timpul anului financiar, o microîntreprindere nu mai îndeplinește condițiile pentru aplicarea cotei de 1%, noua cotă de 3% va fi aplicată începând cu trimestrul în care înregistrează o astfel de situație. La fel se procedează și atunci când vorbim despre modificarea cotei de impozitare de la 3% la 1%, atunci când condițiile de aplicare justifică o astfel de modificare a cotei aplicabile.

👉Trecerea de la 1% impozit la 3% îți poate afecta semnificativ businessul.. De aceea, este important să înveți cum să gestionezi fluxul de numerar, pentru a evita situațiile neplăcute. Află cum sa-ti optimizezi cashflow-ul.

De asemenea, în cazul în care microîntreprinderea desfășoară activități corespunzătoare codurilor CAEN din industriile menționate anterior și obține venituri și din alte activități în afara celor corespunzătoare acestor coduri CAEN, se aplică o cotă de impozitare de 3% și pentru veniturile din aceste alte activități.

Modificări fiscale privind veniturile din activități independente și veniturile din drepturi de proprietate intelectuală

Nu numai microîntreprinderile sunt afectate de noile modificări fiscale, ci și persoanele care obțin venituri din activități independente sau din drepturile de proprietate intelectuală. Astfel:

- Contribuția de asigurări sociale de sănătate (CASS) se va datora la o bază de calcul anuală egală cu venitul net anual realizat/brut sau norma anuală de venit, respectiv norma anuală de venit ajustată, care nu poate fi mai mare decât nivelul de 60 salarii minime brute pe țară. La determinarea bazei anuale de calcul a CASS nu se iau în considerare pierderile fiscale anuale.

- Suplimentar, pentru veniturile din activități independente, obținute din una sau mai multe surse, este impusă o bază minimă de calcul a CASS de 6 salarii minime brute pe țară. În cazul în care contribuția estimată sau reținută la sursă (în cazul veniturilor realizate în baza contractelor de activitate sportivă) a fost determinată asupra unei baze de calcul mai mici decât 6 salarii minime brute pe țară, contribuabilul datorează o diferență de CASS până la nivelul celei corespunzătoare bazei de calcul egală cu 6 salarii minime brute pe țară.

Modificări fiscale privind impozitul pe profit

O alta modificare, ce va intra în vigoare din 2024, este cea prin care se introduce impozitul minim pe cifra de afaceri pentru societățile comerciale a căror cifră de afaceri depășește 50 de milioane de euro. Concret, dacă impozitul pe profit pentru astfel de societăți se dovedește a fi mai mic decât impozitul pe cifra de afaceri, acestea sunt obligate să plătească impozit pe profit la nivelul impozitului minim pe cifra de afaceri. Cifra de afaceri nu este cea din situațiile financiare, ea determinandu-se conform unei formule specifice care ia în calcul veniturile totale din care se scad:

- anumite categorii de venituri (venituri neimpozabile, din producția de imobilizari, subventii, despăgubiri etc)

- valoarea imobilizărilor în curs de execuţie, înregistrate după data de 1 ianuarie 2024

- amortizarea contabilă aferentă activelor achiziţionate/ produse începând cu data de 1 ianuarie 2024

Procentul menționat în cadrul formulei de calcul a impozitului pe cifra de afaceri este de 1%. În cazul în care, din aplicarea formulei de calcul pentru determinarea impozitului pe cifra de afaceri, rezultă o valoare negativă, impozitul minim este zero.

Bine de știut: această regulă nu se aplică pentru instituțiile de credit și nici pentru operatorii economici care desfășoară exclusiv activități de distribuție/furnizare/transport de energie electrică și gaze naturale și care sunt reglementați/licențiați de Autoritatea Națională de Reglementare în Domeniul Energiei.

Alte noutăți legislative 2024: tichetele de masă și voucherele de vacanță - supuse CASS

În prezent, tichetele de masă și voucherele de vacanță acordate de angajatori sunt supuse numai impozitului pe venit.

Începând cu veniturile aferente lunii ianuarie 2024, voucherele de vacanță și tichetele de masă se includ în baza lunară de calcul al CASS, astfel, pe lângă impozitul pe venit de 10%, se va datora și contribuția la sănătate de 10%, reținută din venitul angajaților.

Bine de știut: tichetele culturale și tichetele de creșă își vor păstra tratamentul fiscal de până acum, astfel că sunt supuse doar impozitului pe venit.

👉Oferă angajaților tăi un card de tichete culturale Edenred, pentru a le susține dezvoltarea profesională și culturală. Având în vedere că tratamentul fiscal pentru tichetele culturale nu se schimbă, poți obține economii semnificative pentru businessul tău. Solicita o oferta personalizata și te vom contacta în cel mai scurt timp!

Așa cum ai văzut, există multiple modificări legislative la care trebuie să fii atent, atunci când ești antreprenor, pentru a te asigura că îți desfășori activitatea conform legislației în vigoare. Este important să te informezi la timp, din surse sigure, și să îți planifici activitatea și strategia financiară astfel încât nici businessul tău și nici angajații să nu resimtă efecte negative.

sursă foto: shutterstock.com, shutterstock.com

Salariații beneficiază, conform Codului Muncii, de o serie de drepturi în ceea ce privește timpul de muncă și cel de odihnă. Acestora li se adaugă, conform art. 152 din Codul Muncii, și dreptul la zile libere plătite, în cazul unor zile libere deces sau alte evenimente familiale deosebite, zile care nu sunt incluse în durata concediului de odihnă. Ele reprezintă un tip de concediu special de care beneficiază salariații, pentru a putea participa la acel eveniment sau pentru a avea un moment de odihnă, după un eveniment special.

- Situațiile în care se poate obține concediu pentru evenimente speciale

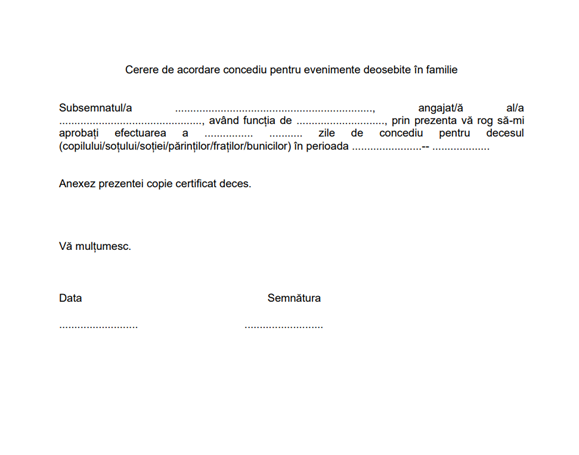

- Cerere concediu pentru evenimente speciale

- Model cerere concediu deces

- Ce se întâmplă cu tichetele de masă în cazul zilelor libere plătite pentru evenimente familiale deosebite

Situațiile în care se poate obține concediu pentru evenimente speciale

Evenimentele deosebite sunt cele care au o mare însemnătate pentru angajat și care îl pot influența puternic, atât pozitiv, cât și negativ. Angajatorul este dator să respecte drepturile angajaților și să le acorde acestora concedii pentru evenimente speciale. Se încadrează în această categorie:

● căsătoria

● căsătoria unui copil

● nașterea unui copil

● decesul soțului sau al soției, al copilului, al părinților sau al socrilor

● decesul bunicilor, fraților sau al surorilor

● donarea de sânge

● susținerea unor examene pentru învățământul superior

👉Oferirea unor zile libere angajaților tăi, pentru evenimentele speciale din viața lor, contribuie la construirea unei culturi organizaționale solide. Descoperă și celelalte caracteristici ale unei culturi organizationale si cum poti sa o construiesti.

Cerere de concediu pentru evenimente speciale

Evenimentele familiale deosebite și numărul zilelor libere plătite sunt stabilite prin lege, prin contractul colectiv de muncă aplicabil sau prin regulamentul intern. Însă aceste date sunt orientative, mai ales pentru societățile comerciale, iar angajatorii pot decide acordarea zilelor libere pentru evenimentele deosebite, cum ar fi acele zile libere în caz de deces în familie, sau acele zile libere pentru căsătorie.

Angajatorul joacă un rol important în satisfacția angajatului la locul de muncă. Dacă vrei să-ți motivezi echipa și să cultivi sentimentul de apartenență în cadrul echipei în rândul angajaților, află totul despre organizarea unui team building, de ce este important și ce beneficii aduce!

Beneficiază de acest concediu pentru evenimente speciale salariații care au negociat introducerea acestor drepturi în contractul individual de muncă. Mai există varianta în care reprezentanții angajaților au negociat cu angajatorul introducerea acestor zile libere în contractul colectiv de muncă aplicabil la nivelul organizației.

Dacă vrei să te asiguri că beneficiezi de diverse avantaje din partea companiei la care intenționezi să te angajezi, studiază foarte bine brandul de angajator.

În situația în care nu există, la nivelul firmei, un contract colectiv de muncă aplicabil, în vigoare, angajatorul poate stabili acordarea acestor zile libere plătite prin introducerea lor în regulamentul intern.

Singurii angajați pentru care acordarea acestor zile este reglementată, conform art. 24 din H.G. nr. 250/1992, sunt cei din administrația publică și sectorul bugetar, care beneficiază de zile libere plătite, în cazul următoarelor evenimente familiale deosebite:

● zile libere căsătorie civilă - 5

● zile libere naștere copil - 3

● zile libere deces părinte - 3

● zile libere deces bunici - 3

Pentru a afla câte zile libere se dau la nașterea unui copil sau cum arată un model cerere zile libere deces, poate fi întrebat angajatorul.

O altă situație reglementată legal este concediul paternal acordat tatălui: legea nr. 210/1999 reglementează dreptul tatălui copilului nou-născut la un concediu paternal de 10 zile lucrătoare în primele 8 săptămâni de la nașterea copilului. Dacă tatăl a obținut atestatul de absolvire a unui curs de puericultură, durata concediului se majorează cu 5 zile lucrătoare. Important de menționat aici este faptul că tatăl poate beneficia de această majorare pentru fiecare copil nou-născut, indiferent când este obținut atestatul de absolvire.

De asemenea, prin legea nr. 57/2016 pentru modificarea legii nr. 273/2004 privind procedura adopției, a fost instituită obligația angajatorilor de a acorda salariatului sau, după caz, salariaților soț și soție care adoptă, timp liber pentru efectuarea evaluărilor impuse de obținerea atestatului și realizarea potrivirii practice, fără diminuarea drepturilor salariale, în limita a 40 de ore pe an.

În toate situațiile menționate mai sus, pentru a beneficia de concediile pentru evenimente speciale, salariații trebuie să notifice angajatorul printr-o cerere de concediu pentru evenimente speciale (de exemplu: cerere concediu căsătorie, cerere concediu deces). Apoi, angajatul trebuie să prezinte documente justificative în acest sens.

Model de cerere concediu pentru zile libere în caz de deces

Iată un model de cerere concediu deces pe care îl poți prezenta angajatorului tău pentru a obține zile libere deces conform Codului Muncii. Acesta poate fi ușor modificat astfel încât să se potrivească și altor evenimente din viața ta. De exemplu, cu o astfel de cerere, pe lângă obținerea de zile libere deces, poți obține și zile libere căsătorie.

Ce se întâmplă cu tichetele de masă în cazul zilelor libere plătite pentru evenimente familiale deosebite

În perioada în care angajații beneficiază de zile libere plătite pentru căsătorie, naștere sau deces, aceștia nu pot primi din partea angajatorului tichete de masa.

Află mai multe despre 👉 Benefit, platforma care ofera flexibilitate si usurinta in administrarea beneficiilor extrasalariale

Astfel, indiferent că vorbim despre zile libere căsătorie, zile libere deces rude sau zile libere pentru naștere, angajatorii pot acorda maximum un tichet de masa pentru fiecare zi lucrata din luna luată în calcul. Așa cum apare menționat în normele de aplicare a legii nr. 165/2018 privind acordarea biletelor de valoare, nu se consideră zile lucrate perioadele în care salariații:

a) efectuează concediul de odihnă, potrivit legii 53/2003 (Codul Muncii) și Hotărârii de Guvern nr. 250/1992 privind concediul de odihnă și alte concedii ale salariaților din administrația publică, din regiile autonome cu regim deosebit și din unitățile bugetare, respectiv contractelor colective de muncă;

b) beneficiază de zile libere plătite, în cazul unor evenimente familiale deosebite, potrivit legii 53/2003 (Codul Muncii), precum și de zile festive de sărbătoare legale sau de alte zile libere, acordate conform HG 250/1992;

c) potrivit dispozițiilor legale, sunt delegați sau detașați în afara localității în care își au locul permanent de muncă și primesc indemnizație de delegare sau de detașare;

d) se află în concediu pentru incapacitate temporară de muncă, sunt absenți de la locul de muncă sau se află în situații stabilite de angajator împreună cu organizațiile sindicale sau după caz, cu reprezentanții salariaților.

Așa cum ai observat, există diverse evenimente speciale pentru care poți obține zilele libere plătite conform Codului Muncii de la angajatorul tău. Astfel, indiferent că îți dorești să obții zile libere căsătorie, zile libere deces sau zile libere pentru nașterea unui copil, folosește-te de informațiile din acest articol pentru a fi bine documentat. De asemenea, cu ajutorul modelului de cerere zile libere lucrătoare de mai sus, poți obține zile libere căsătorie, zile libere înmormântare sau naștere, de la angajatorul tău, conform legii.

Sursă foto: Shutterstock

Încă nu oferi carduri de masă angajaților tăi? Solicită o ofertă personalizată pe nevoile afacerii tale

Sau discută direct cu un consultant financiar Edenred pentru a primi mai rapid o ofertă personalizată.

Vreau să am acces la reduceri exclusive și promoții speciale la plata cu cardul de masă

Abonează-te la newsletter-ul nostru pentru a fi la curent cu ultimii comercianți la care poți plăti cu cardul de masă Edenred și ce promoții și oferte exclusive avem pentru tine.

Îți mulțumim că te-ai abonat!

În curând vei primi pe email oferte speciale pentru a fi la curent cu promoțiile și ofertele exclusive la restaurantele partenere.